Il nostro “Sistema Trading Gold V3.0” torna in posizione NEUTRALE. L’analisi degli indicatori rivela un momentum (RSI) non sufficiente a confermare la forza, nonostante un’ampia partecipazione (Breadth) e una forte correlazione con l’argento.

Ciao a tutti e bentornati all’analisi settimanale del nostro “Sistema Trading Gold V3.0” su Kriterion Quant.

Questa settimana, il mercato dei metalli ha mostrato segnali contrastanti. Se da un lato l’ampiezza del movimento è forte, il momentum sottostante non ha ancora raggiunto i livelli critici. Vediamo come il nostro sistema, basato su confluenze multi-metallo, sta interpretando i dati più recenti del 12 Novembre 2025.

1. Il Segnale Operativo del Sistema

Stato Attuale del Sistema: ⚪ NEUTRALE

Esposizione Raccomandata: 50% (Esposizione Base)

Questa settimana, il sistema è tornato alla sua posizione base “NEUTRALE”. Questo significa che la confluenza di segnali necessaria per attivare un’esposizione tattica (come il “BUY STRONG”) non è stata raggiunta.

Secondo la logica del nostro modello (che include una componente di timing invertita), in assenza di un chiaro segnale ad alta probabilità, la strategia prevede di mantenere l’esposizione base protettiva del 50% sul Gold. Questo approccio mira a rimanere investiti sul trend di lungo termine, riducendo al contempo il rischio in fasi di incertezza o di debole momentum.

2. Analisi degli Indicatori Chiave

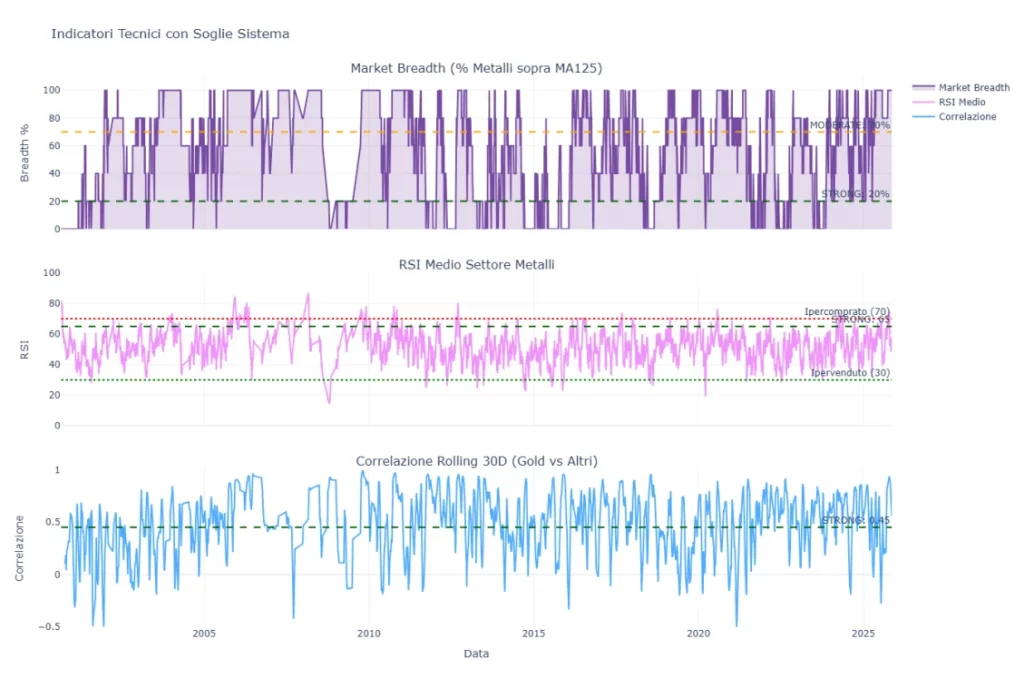

Il segnale “NEUTRALE” è il risultato diretto di una mancanza di piena confluenza tra i nostri tre indicatori chiave. Le condizioni per un segnale “BUY STRONG” richiedono che tutti e tre i seguenti criteri siano soddisfatti contemporaneamente: Market Breadth ≥ 20%, RSI Medio ≥ 65, e Correlazione ≥ 0.45.

Ecco lo stato attuale degli indicatori al 12/11/2025:

- Market Breadth (Ampiezza): 100.0%Questo è un segnale di forza inequivocabile. Indica che il 100% dei metalli nel nostro paniere di indicatori (Silver, Platinum, Palladium, Copper) sta mostrando forza. Questo criterio è ampiamente soddisfatto.

- RSI Medio: 57.9Questo è l’indicatore chiave che ha impedito il segnale LONG. Sebbene l’ampiezza sia massima, il momentum medio (RSI) del paniere si attesta a 57.9. Questo valore è al di sotto della nostra soglia critica di 65. In termini pratici, anche se tutti i metalli salgono, la “velocità” del loro movimento non è ancora considerata sufficientemente robusta dal sistema per giustificare un’esposizione aggressiva.

- Correlazione (Indicatori): 0.556Questo valore è superiore alla soglia richiesta di 0.45, indicando che i metalli nel paniere si stanno muovendo in modo sufficientemente concorde da supportare un potenziale segnale.

In sintesi, il sistema rileva una forte partecipazione al rialzo (Breadth) e una buona coesione (Correlazione), ma attende una conferma dal lato del momentum (RSI) prima di aumentare l’esposizione.

3. Matrice di Correlazione: Come si Muovono i Metalli

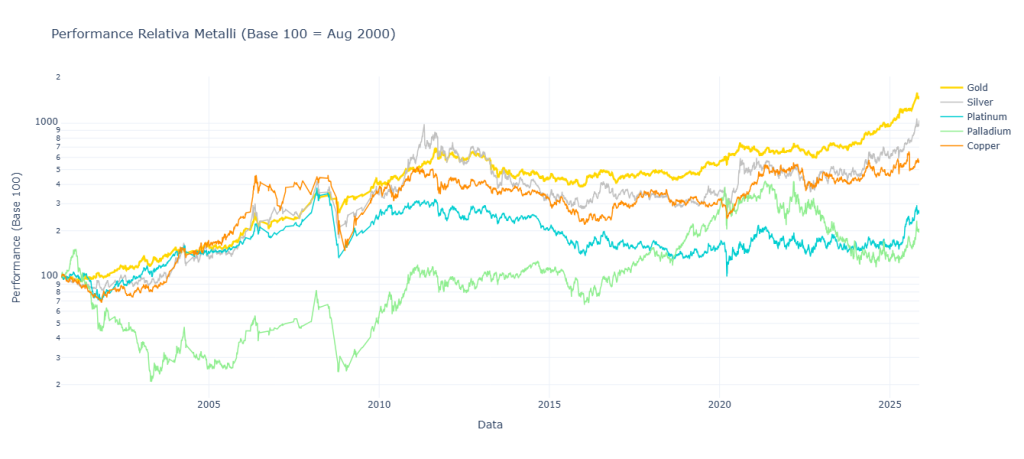

Analizzando i dati del grafico della “Matrice Correlazioni Metalli” (che copre l’intero periodo di backtest), emergono due osservazioni chiave sull’attuale struttura del mercato:

- Correlazione Oro / Argento: 0.852Come previsto, la correlazione tra Oro e Argento rimane estremamente forte. Questo conferma che i due principali metalli preziosi si stanno muovendo in quasi perfetta sincronia, comportandosi come un unico blocco.

- Correlazione Oro / Rame: 0.301Notiamo una correlazione molto bassa tra l’Oro e il Rame. Questo “disaccoppiamento” è significativo: l’Oro (spesso visto come bene rifugio o asset monetario) non si sta muovendo in linea con il Rame (un barometro chiave della salute industriale ed economica globale). Ciò suggerisce che le attuali dinamiche di prezzo sono meno legate a un’aspettativa di crescita economica diffusa e più a fattori specifici dei metalli preziosi (es. inflazione, tassi, domanda di beni rifugio).

Conclusione Operativa

In sintesi, il sistema “Sistema Trading Gold V3.0” è attualmente in stato NEUTRALE, mantenendo l’esposizione base al 50%.

Sebbene l’ampiezza del mercato (Breadth 100%) e la correlazione interna degli indicatori (0.556) siano robusti, l’indicatore chiave di momentum (RSI Medio 57.9) non ha raggiunto la soglia critica di 65 necessaria per un segnale LONG.

La struttura di mercato, evidenziata dalle correlazioni di lungo periodo, mostra un forte legame Oro/Argento (0.852) e un chiaro disaccoppiamento tra Oro e Rame (0.301).

Monitoreremo attentamente l’evoluzione del momentum (RSI Medio) nella prossima settimana per vedere se riuscirà a “raggiungere” la forza già espressa dall’ampiezza del mercato.

Grafico storico del Prezzo Gold (Ticker: GC=F) dal 2000 a oggi, con sovrapposti i segnali operativi del “Sistema Trading Gold V3.0”. I segnali “BUY STRONG” (indicatori verdi) rappresentano l’attivazione di un’esposizione tattica LONG (100%), mentre i segnali “CLOSE” (indicatori rossi) marcano il ritorno alla posizione base “NEUTRALE” (50%). Il grafico evidenzia visivamente come il sistema algoritmico tenta di identificare e seguire i principali movimenti di trend del metallo prezioso.

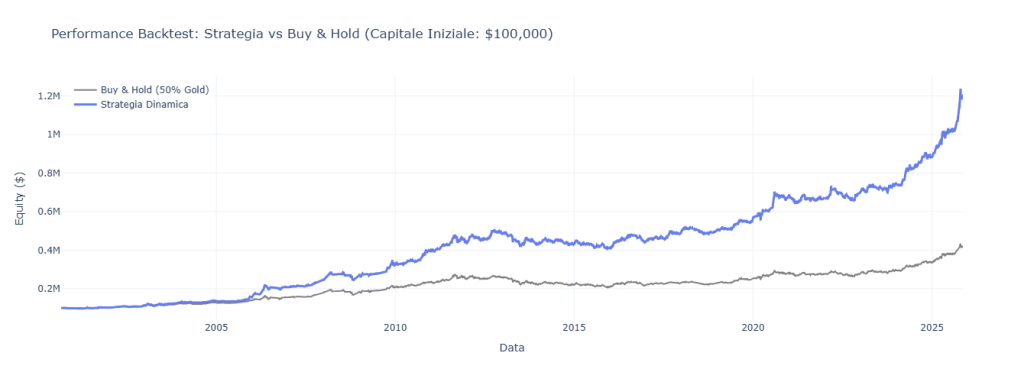

Curva equity (in scala logaritmica) del backtest storico (2000-2025) del “Sistema Trading Gold V3.0”. La linea blu rappresenta l’equity della strategia algoritmica, che alterna un’esposizione base (50%) a un’esposizione tattica (100%) in base ai segnali quantitativi. La linea grigia rappresenta la performance di un investimento passivo “Buy & Hold” sullo stesso oro. Il grafico illustra la capacità storica del sistema di sovraperformare l’asset sottostante nel lungo periodo.

Dashboard degli indicatori tecnici del “Sistema Trading Gold V3.0” aggiornato al 12/11/2025. Il grafico mostra i tre componenti chiave che generano il segnale: Market Breadth (100.0%, ampiamente sopra la soglia 20%), RSI Medio (57.9, sotto la soglia 65%) e Correlazione Indicatori (0.556, sopra la soglia 0.45). Il segnale “NEUTRALE” di questa settimana è dovuto al fatto che l’indicatore di momentum (RSI Medio) non ha ancora superato la sua soglia critica di 65.

Grafico della performance relativa dei principali metalli (Argento/XAG, Platino/PL, Palladio/PA, Rame/HG) rispetto all’Oro (GC). Il grafico, che copre il periodo 2000-2025, è normalizzato per mostrare la forza o la debolezza di ciascun metallo in relazione all’oro. Questo tipo di analisi “spread” è fondamentale per il nostro sistema, poiché aiuta a identificare quali metalli guidano un movimento (forza) e quali rimangono indietro (debolezza), alimentando gli indicatori di Market Breadth e Correlazione.

⚠️ DISCLAIMER LEGALE:

Questo studio è fornito esclusivamente a scopo educativo e informativo. Non costituisce consulenza finanziaria, fiscale o legale. Le performance passate non garantiscono risultati futuri. Il trading di Gold e commodities comporta rischi significativi. Consulta sempre un professionista finanziario qualificato. L’autore non è responsabile per perdite derivanti dall’uso di questo sistema.

© 2025 Kriterion Quant – Tutti i diritti riservati