Guarda il Video:

SPX Options Deep Dive Analysis

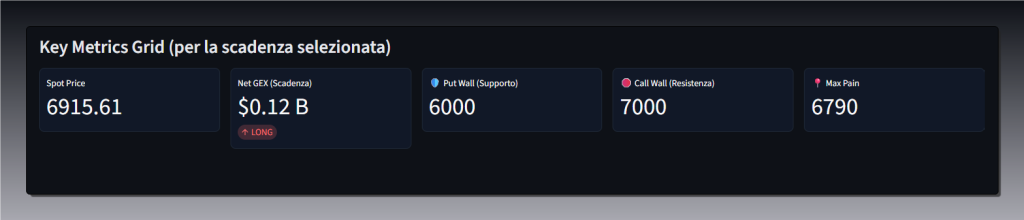

Scadenza: 20 Febbraio 2026 | Data Analisi: 26 Gennaio 2026 ore 02:20

Spot Price: 6915.61

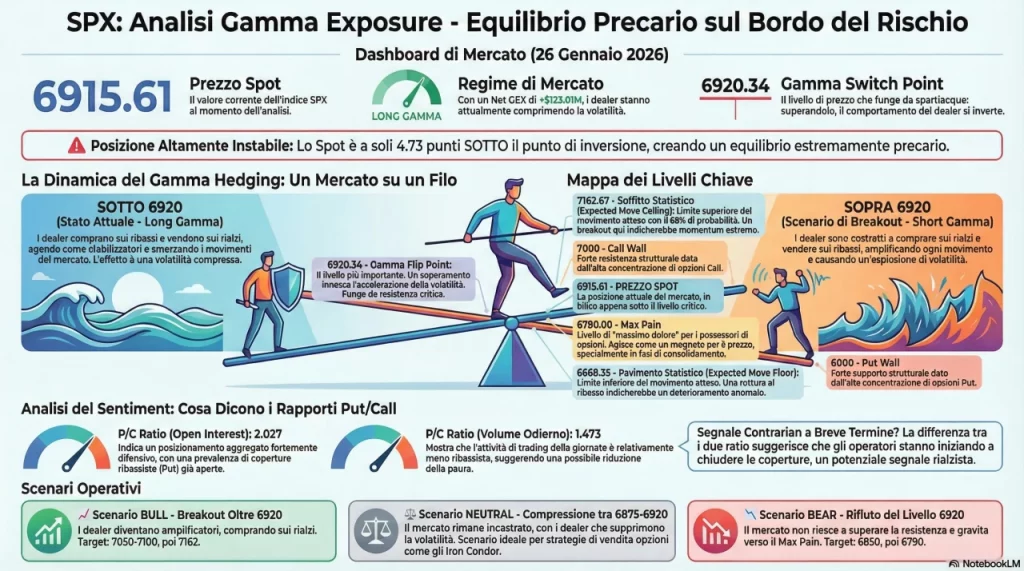

1. Executive Summary

Regime di Mercato: LONG GAMMA (Net GEX: +$123.01M) – I dealer stanno comprimendo la volatilità attraverso hedging stabilizzante.

Posizionamento Critico: Spot a 6915.61 è posizionato 4.73 punti SOTTO il Gamma Switch Point (6920.34) – zona di equilibrio precario tra stabilità e accelerazione.

Livello Critico da Monitorare: Il breakout oltre 6920 è la chiave – sopra questo livello i dealer invertono da stabilizzatori a amplificatori della volatilità.

Dashboard riepilogativa delle metriche chiave per l’analisi SPX del 26 gennaio 2026, scadenza 20 febbraio 2026. Mostra: Spot Price a 6915.61, Net GEX positivo di $0.12 Billion (regime Long Gamma), Put Wall (supporto strutturale) a 6000, Call Wall (resistenza strutturale) a 7000, e Max Pain a 6790. Questa sintesi permette di visualizzare immediatamente il posizionamento del mercato rispetto ai livelli critici identificati dall’analisi gamma.

2. Analisi Strutturale (GEX & Open Interest)

📊 Regime di Mercato: Long Gamma

Net GEX Totale: +$123,012,380.83

Gamma Switch Point: 6920.34

Distanza dal Flip: -4.73 punti (Spot SOTTO il flip)

⚠️ INTERPRETAZIONE CRITICA: Siamo in territorio Long Gamma (Net GEX positivo), ma il posizionamento dello Spot sotto il Gamma Flip Point di soli 4.73 punti indica una configurazione instabile. Il mercato è tecnicamente in regime di “stabilizzazione della volatilità”, ma la prossimità al punto di inversione significa che un movimento rialzista anche modesto (+5 punti) potrebbe innescare un cambio di regime verso volatilità accelerata.

🔻 Livelli di Supporto Chiave

Max Pain Level: 6790.00

Il Max Pain a 6790 rappresenta il livello di massimo “dolore” per gli holders di opzioni. Con lo Spot attuale a 6915.61, siamo 125.61 punti sopra il Max Pain, indicando che i venditori di Call sono attualmente sotto pressione mentre i venditori di Put sono in zona di comfort. Questo divario suggerisce un bias strutturale verso la pressione ribassista di breve termine, poiché gli operatori tenderanno a spingere il prezzo verso il Max Pain nelle fasi di consolidamento.

Expected Move Floor: 6668.55 – Rappresenta il limite inferiore dell’expected move statistico basato sulla volatilità implicita ATM del 13.66%. Una discesa sotto questo livello indicherebbe un movimento anomalo (>1 deviazione standard).

🔺 Livelli di Resistenza Chiave

Gamma Flip Point (Resistenza Critica): 6920.34

Questo è il livello più importante da monitorare. Un breakout sopra 6920 invertirà il posizionamento gamma dei dealer da Long a Short, trasformandoli da stabilizzatori (compratori sui ribassi, venditori sui rialzi) in amplificatori (compratori sui rialzi, venditori sui ribassi). Questo innescherebbe un feedback loop positivo con potenziale accelerazione della volatilità verso l’alto.

Expected Move Ceiling: 7162.67 – Limite superiore dell’expected move. Un breakout oltre questo livello segnalerebbe un movimento eccezionale che probabilmente attiverebbe stop loss e covering massiccio di posizioni corte.

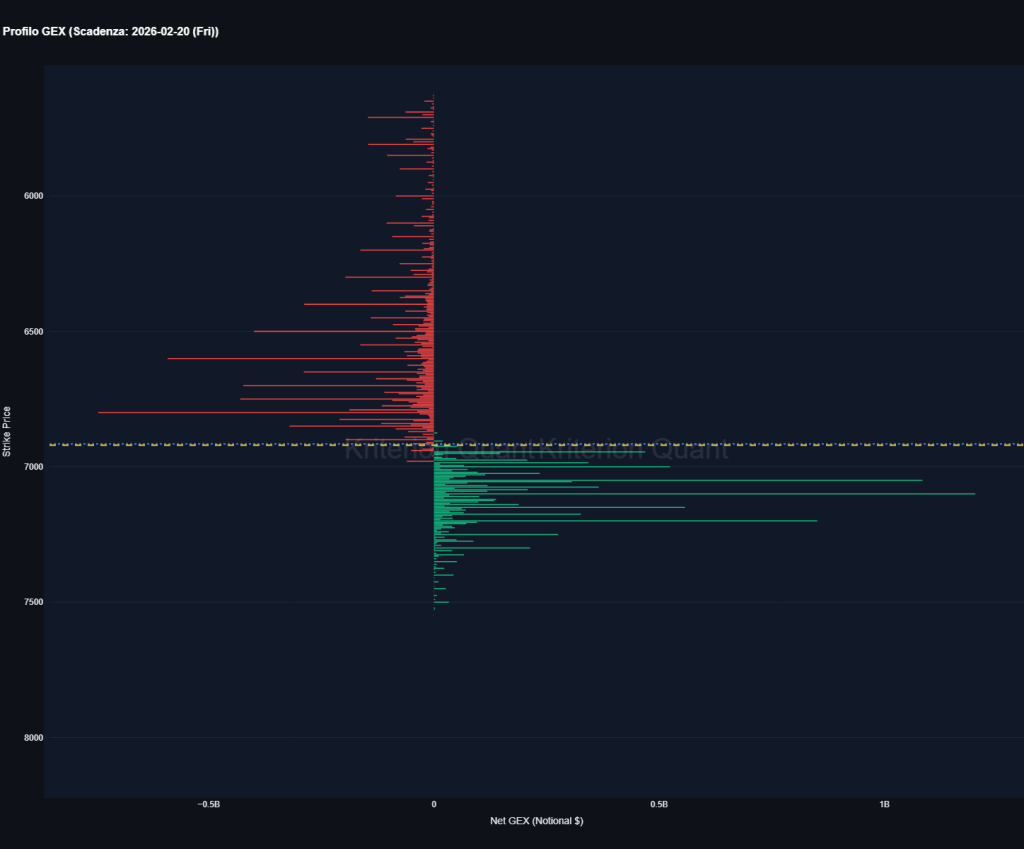

🎯 Implicazioni per il Dealer Hedging

Comportamento Attuale (Spot < Flip): I market maker sono net long gamma, quindi:

- Su movimenti ribassisti verso 6900-6850: I dealer comprano futures per hedgiare il delta, fornendo supporto naturale

- Su movimenti rialzisti verso 6920: I dealer vendono futures per hedgiare, creando resistenza naturale

- Questo crea un effetto “mean reversion” o “range bound” che comprime la volatilità realizzata

⚠️ ATTENZIONE: Se superiamo 6920 (Gamma Flip):

- I dealer diventano net short gamma

- Il loro hedging amplifica i movimenti: comprano sui rialzi, vendono sui ribassi

- La volatilità realizzata esplode, creando potenziale per gap intraday significativi

Grafico del profilo Gamma Exposure (GEX) per SPX con scadenza 20 febbraio 2026. Le barre rosse rappresentano il GEX negativo delle Put (supporti), mentre le barre verdi indicano il GEX positivo delle Call (resistenze). La linea tratteggiata gialla segna il Gamma Flip Point a 6920, livello critico sopra il quale il comportamento dei dealer inverte da stabilizzante ad amplificante la volatilità. Il Net GEX totale è positivo (+$123M), indicando regime Long Gamma.

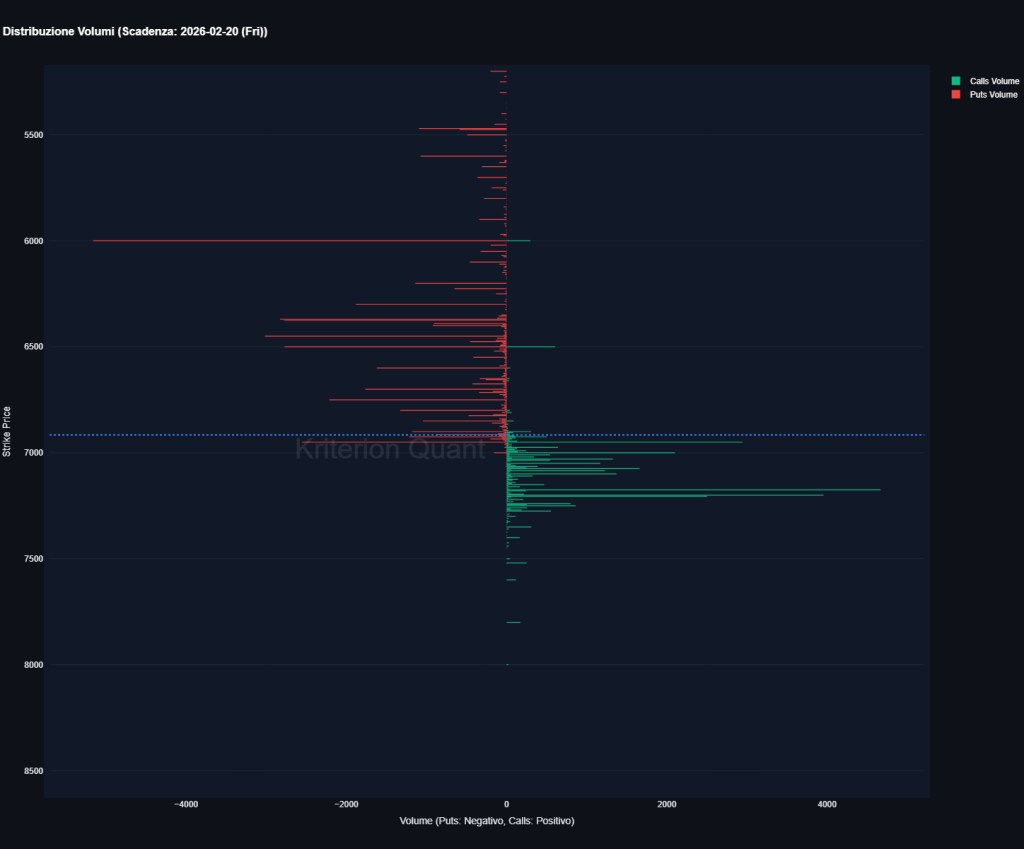

3. Analisi Sentiment e Posizionamento

Grafico della distribuzione volumetrica intraday per opzioni SPX con scadenza 20 febbraio 2026, dati del 26 gennaio 2026. Le barre rosse indicano i volumi di trading sulle Put, mentre le barre verdi mostrano i volumi sulle Call. Il Put/Call Ratio Volume è 1.473, inferiore rispetto al P/C Ratio OI (2.027), suggerendo una riduzione dell’interesse per le coperture ribassiste nella sessione corrente. La maggior concentrazione volumetrica si trova nella zona ATM (6500-7000).

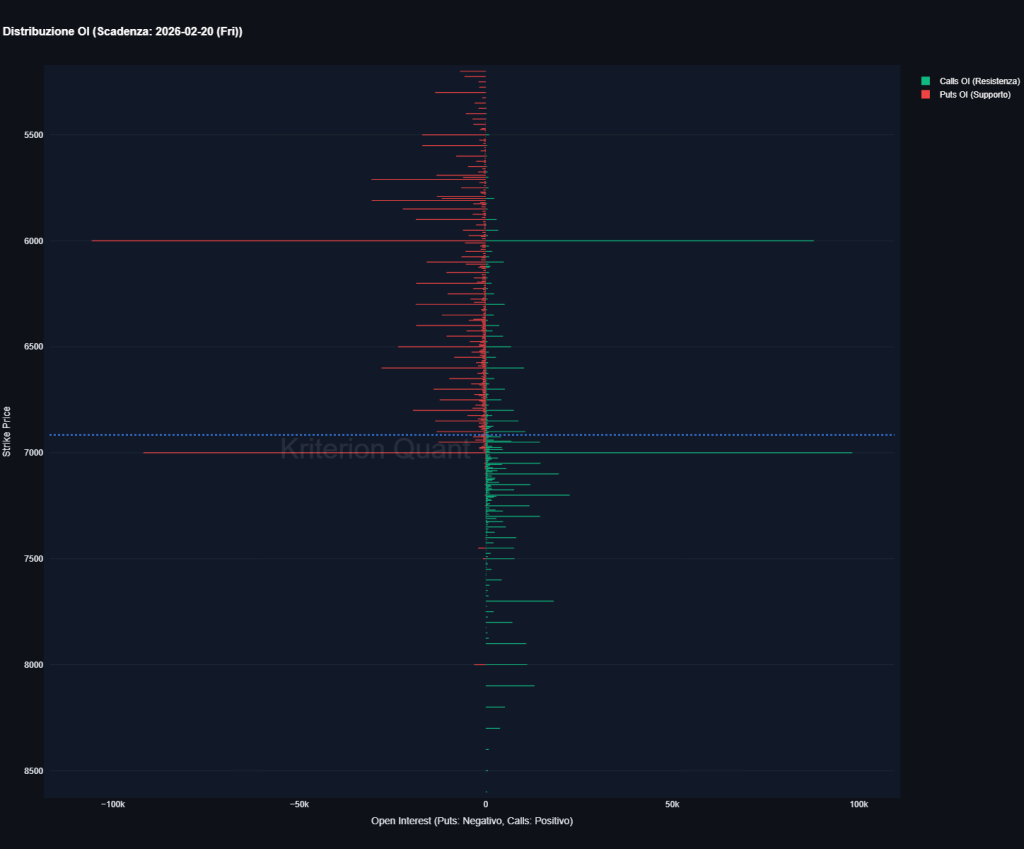

Distribuzione dell’Open Interest (OI) per opzioni SPX con scadenza 20 febbraio 2026. Le barre rosse mostrano i contratti Put aperti (supporto), mentre le barre verdi rappresentano i contratti Call aperti (resistenza). La concentrazione massima di Put OI si trova intorno alla zona 6000-6500, mentre le Call OI sono concentrate sopra 7000. Il Put/Call Ratio OI è 2.027, indicando un posizionamento aggregato difensivo con prevalenza di coperture ribassiste.

4. Analisi Volatilità e Range Statistico

Implied Volatility ATM: 13.66%

Expected Move (1 Std Dev): ±247.06 punti

Range Atteso (68% di probabilità):

6668.55

↔

7162.67

Range di 494.12 punti (7.14% dello Spot)

🎲 Implicazioni Probabilistiche

Analisi della IV vs Livelli Strutturali:

- Gamma Flip Point (6920.34) cade DENTRO l’Expected Move – alta probabilità di test (>32% di raggiungimento nella direzione long)

- Max Pain (6790.00) cade DENTRO l’Expected Move – anch’esso probabile target in caso di debolezza

- Expected Move Ceiling (7162.67) è distante 247 punti dallo Spot – richiederebbe un movimento del +3.57% per raggiungerlo, statisticamente possibile ma che necessiterebbe di un catalyst forte

- Expected Move Floor (6668.55) è distante 247 punti al ribasso – movimento del -3.57%, anch’esso statisticamente normale ma che richiederebbe deterioramento del sentiment

💡 KEY INSIGHT: Con IV al 13.66% (relativamente contenuta per SPX), il mercato sta pricing un movimento “normale” di circa ±3.6%. Tuttavia, la configurazione Gamma (Spot appena sotto il Flip) suggerisce che se il mercato inizia a muoversi verso l’alto, la volatilità realizzata potrebbe superare quella implicita a causa dell’amplificazione del dealer hedging post-flip. Potenziale scenario di “realized vol > implied vol” = opportunità per posizioni long vega.

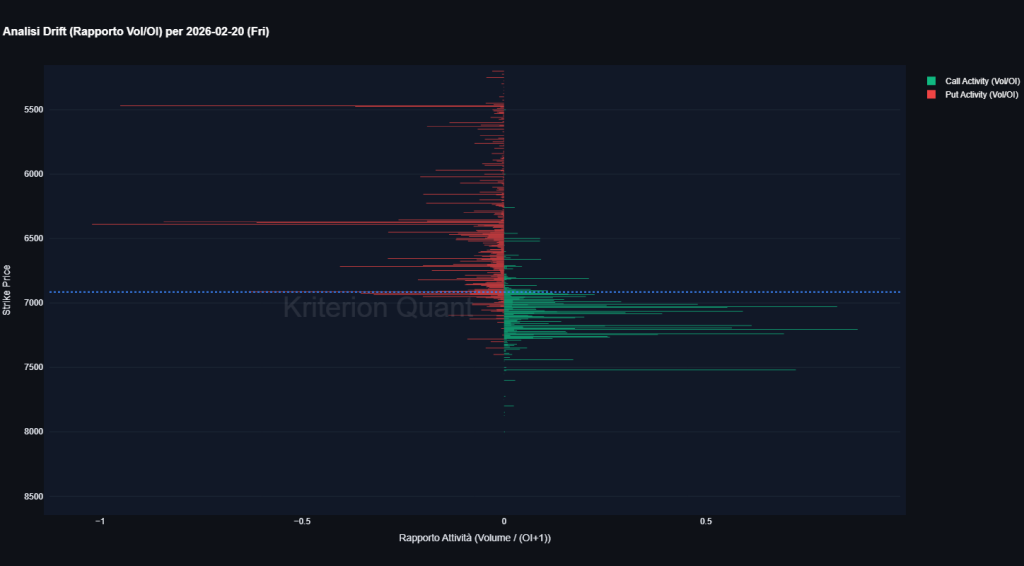

Drift Analysis che mostra il rapporto tra Volume e Open Interest (Vol/OI) per SPX scadenza 20 febbraio 2026. Le barre rosse rappresentano l’attività relativa sulle Put, mentre le barre verdi mostrano l’attività sulle Call. Un rapporto Vol/OI elevato indica trading attivo rispetto al posizionamento esistente. Il grafico evidenzia dove si concentra il “flusso nuovo” vs le posizioni già aperte, permettendo di identificare gli strike con maggiore dinamismo intraday e potenziali shift di sentiment.

5. Scenari Operativi (Trading Plan)

📈

Scenario BULL – Breakout Gamma Flip

Trigger: Breakout e chiusura sopra 6920

Dinamica Attesa:

- Passaggio da Long Gamma a Short Gamma inverte il hedging behavior dei dealer

- I market maker iniziano a comprare sul rally per hedgiare, amplificando il movimento

- Spike della volatilità realizzata sopra quella implicita (13.66%)

- Potenziale squeeze delle posizioni short call concentrate verso 7000-7100

🎯 Target Progressivi:

⚠️ Risk Management: Stop loss a 6890 (sotto il re-test del flip). Risk/Reward ottimale verso T2 è circa 1:2.5

📉

Scenario BEAR – Failure del Flip & Drift verso Max Pain

Trigger: Rifiuto del 6920 e breakdown sotto 6890

Dinamica Attesa:

- Conferma della resistenza al Gamma Flip – dealer mantengono posizione Long Gamma

- Hedging stabilizzante continua: dealer comprano sui ribassi, ma con intensità decrescente

- Gravitazione verso Max Pain (6790) diventa probabile – pain trade per short put sellers

- Volatilità rimane compressa (realized < implied) finché restiamo sotto il flip

🎯 Target Progressivi:

- T1: 6850-6875 – Primo supporto tecnico, possibile rimbalzo intraday

- T2: 6790 – Max Pain level, magnetico per option expiry proximity

- T3: 6668.55 – Lower bound Expected Move, scenario estremo che richiederebbe catalyst negativo

⚠️ Risk Management: In caso di short setup, stop a 6935 (sopra il flip con margine). Scenario bear ha odds inferiori data la configurazione Long Gamma che fornisce supporto naturale.

⚖️

Scenario NEUTRAL – Range Compression

Condizione: Spot oscilla tra 6875-6920 senza breakout decisivo

Dinamica Attesa:

- Consolidamento in prossimità del Gamma Flip crea massima incertezza direzionale

- Dealer hedging sopprime aggressivamente qualsiasi tentativo di breakout in entrambe le direzioni

- Volatilità implicita tende a scendere (theta decay accelerato per le opzioni ATM)

- Range bound favorisce strategie market neutral e option selling (iron condor, butterfly)

📊 Setup Ottimale:

Range Identificato: 6875 (floor) – 6920 (ceiling) = 45 punti di range (0.65% di SPX)

Strategie Favorite:

- Iron Condor: Sell 6850P / 6950C, Buy 6800P / 7000C – capitalizza su theta decay e volatilità compressa

- Short Straddle: @ 6900 strike – massima esposizione theta ma richiede hedging dinamico

- Calendar Spread: Sell front-month, Buy back-month @ 6900 – capitalizza su volatilità term structure

⚠️ Attenzione: Il range compression scenario è valido SOLO finché SPX rimane in prossimità del Gamma Flip (6915-6925). Un break in qualsiasi direzione invalida immediatamente le strategie neutral.

6. Conclusioni e Monitoraggio

🔍 Key Levels da Monitorare Intraday

Livelli Critici SHORT

6790.00

Max Pain Level

📌 RACCOMANDAZIONE OPERATIVA: La posizione attuale dello Spot (6915.61) in prossimità immediata del Gamma Flip crea una configurazione ad alta tensione. Qualsiasi breakout decisivo (>0.15% di movimento) in una direzione innescherà probabilmente un follow-through amplificato. Prioritizzare strategie direzionali breakout-based piuttosto che range-bound fino a risoluzione del cluster 6910-6925.

⏰ Prossimi Catalyst da Monitorare

- Time decay acceleration: con 25 giorni a scadenza (20 Feb 2026), il theta decay diventa progressivamente più aggressivo per le opzioni ATM

- Rebalancing flows: eventuali flussi istituzionali di ribilanciamento possono spingere il prezzo in modo indipendente dai livelli gamma

- Macro catalyst: qualsiasi evento macro (Fed speak, earnings major tech, dati macro) potrebbe essere sufficiente per innescare il break del range ristretto attuale

Infografica Riepilogativa:

📋 Note Metodologiche e Limitazioni

- Analisi basata su snapshot dati del 26 Gennaio 2026 ore 02:20 – i dati intraday possono variare significativamente

- I calcoli Gamma assumono dealer positioning standard – eventi straordinari possono alterare i modelli attesi

- Expected Move basato su IV ATM 13.66% – la volatilità realized può differire da quella implicita

- I livelli identificati non costituiscono raccomandazioni di investimento – usare solo come supporto analitico

- Dati GEX Profile non completamente disponibili nel dataset – l’analisi si basa sui dati aggregati totali

Analisi Quantitativa SPX Options | Kriterion Quant Platform

Generato il 26 Gennaio 2026 | Scadenza Analizzata: 20 Febbraio 2026