Il Sistema Trading Gold V3.0 di Kriterion Quant segnala un’opportunità forte con esposizione al 100%. La confluenza multi-metallo mostra forza coordinata su tutti gli indicatori chiave.

Ciao a tutti e bentornati all’analisi settimanale del nostro “Sistema Trading Gold V3.0” su Kriterion Quant.

Questa settimana il mercato dei metalli preziosi mostra una configurazione particolarmente interessante, con tutti gli indicatori principali allineati in territorio positivo. Vediamo nel dettaglio come il nostro sistema quantitativo sta interpretando i movimenti del settore.

Guarda il Video

1. Il Segnale Operativo del Sistema

Sistema Trading Gold V3.0: prezzo dell’oro (linea gialla) con segnali BUY STRONG (triangoli verdi) e barra dell’esposizione dinamica. Il pannello inferiore mostra i tre livelli di esposizione: Base 50% (sempre attiva), Moderate 85% e Strong 100%. I segnali BUY STRONG si concentrano nelle fasi di forza coordinata del settore metalli, anticipando spesso rally significativi del prezzo dell’oro.

Stato Attuale del Sistema: 🟢 OPPORTUNITÀ FORTE (BUY STRONG) Esposizione Raccomandata: 100% Gold

Il nostro sistema, che utilizza una logica di timing invertita basata sulle confluenze multi-metallo, è attualmente posizionato al massimo livello di esposizione. Quando i metalli mostrano forza coordinata, il sistema interpreta questo come un’opportunità per aumentare l’allocazione sull’oro.

La logica sottostante è controintuitiva ma statisticamente validata su oltre 22 anni di dati: quando l’intero settore dei metalli (Silver, Platinum, Palladium, Copper) mostra momentum positivo sincronizzato, l’oro tende a beneficiarne con rally significativi. Il target del sistema è identificare movimenti del 20% o superiori in finestre temporali di 60 giorni.

Il segnale “BUY STRONG” si attiva quando tutte le soglie sono rispettate simultaneamente: Breadth ≥20%, RSI ≥65, Correlazione ≥0.45. Storicamente, questo tipo di configurazione ha generato 390 segnali nel periodo di backtest.

2. Analisi degli Indicatori Chiave

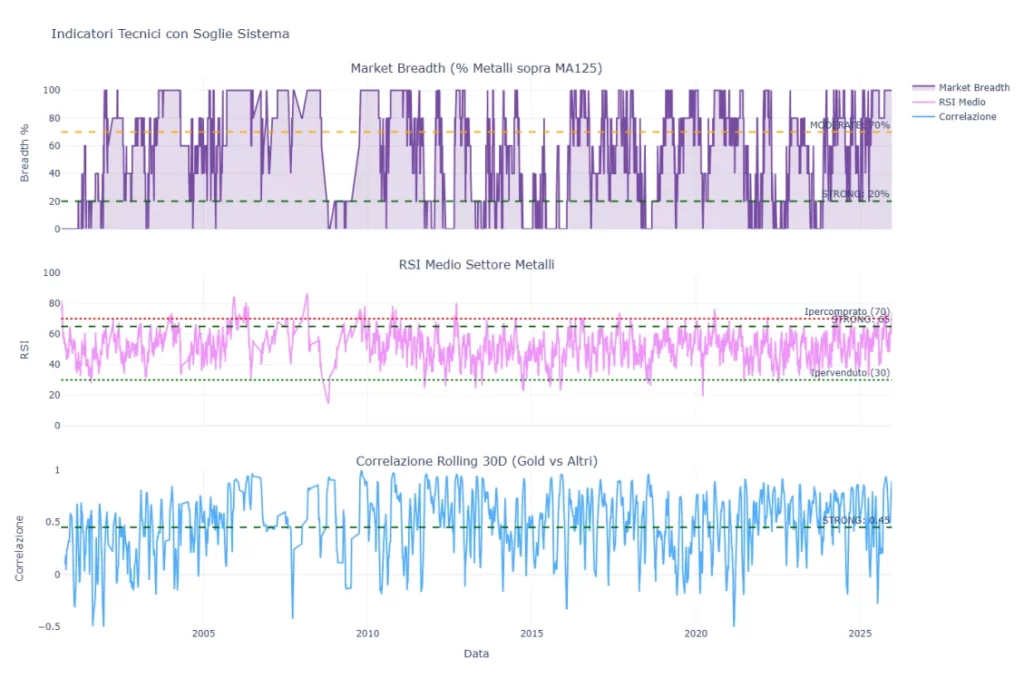

I tre indicatori chiave del Sistema Trading Gold V3.0 dal 2000 al 2025. In alto: Market Breadth (% metalli sopra MA125) con soglie Strong 20% e Moderate 70%. Al centro: RSI medio settore metalli con soglia Strong a 65 e livelli ipercomprato/ipervenduto. In basso: Correlazione rolling 30D tra Gold e altri metalli con soglia Strong a 0.45. Attualmente tutti e tre gli indicatori sono in territorio di segnale forte.

Il segnale principale è supportato da una lettura unanime di tutti e tre gli indicatori del sistema:

Market Breadth: 100.0% Il Market Breadth misura la percentuale di metalli che si trovano sopra la propria media mobile a 125 giorni. Un valore del 100% indica che tutti i metalli del paniere (Silver, Platinum, Palladium, Copper) stanno mostrando forza relativa. Questa è la lettura massima possibile e segnala una partecipazione totale del settore al movimento rialzista.

RSI Medio Settore: 74.3 L’RSI medio del settore metalli si trova in territorio di ipercomprato (sopra 70). Nella logica invertita del sistema, questo non è un segnale di vendita ma di forza: quando il momentum è elevato e coordinato, il sistema lo interpreta come conferma della tendenza. La soglia minima per il segnale “Strong” è 65, ampiamente superata.

Correlazione Rolling 30D: 0.894 La correlazione rolling a 30 giorni tra l’oro e gli altri metalli è estremamente elevata (0.894 su un massimo di 1.0). Questo indica che i metalli si stanno muovendo in modo altamente sincronizzato, condizione che il sistema considera ottimale per l’identificazione di opportunità sull’oro. La soglia minima è 0.45.

3. Matrice di Correlazione: Come si Muovono i Metalli

L’analisi delle correlazioni è fondamentale per capire la forza e l’affidabilità dei segnali di confluenza. Dal dashboard di questa settimana emergono dinamiche interessanti:

Gold-Silver (0.89): La correlazione tra oro e argento rimane molto forte, confermando il tradizionale legame tra i due metalli preziosi. Storicamente, quando questa correlazione è elevata, i movimenti dell’oro tendono a essere più persistenti.

Gold-Copper (0.85): La correlazione con il rame, spesso considerato un barometro dell’economia reale, è anch’essa molto alta. Questo suggerisce che il movimento dell’oro non è guidato esclusivamente da fattori “safe haven” ma è parte di un trend più ampio sul settore delle commodities.

Gold-Platinum (0.40): La correlazione con il platino è più moderata, il che è tipico dato l’uso industriale diversificato di questo metallo.

Gold-Palladium (0.56): Correlazione intermedia con il palladium, metallo con forte componente industriale legata al settore automotive.

Palladium-Platinum (-0.02): Da notare la correlazione praticamente nulla tra palladium e platinum, che indica dinamiche specifiche per ciascuno di questi metalli industriali.

4. Performance Storica del Sistema

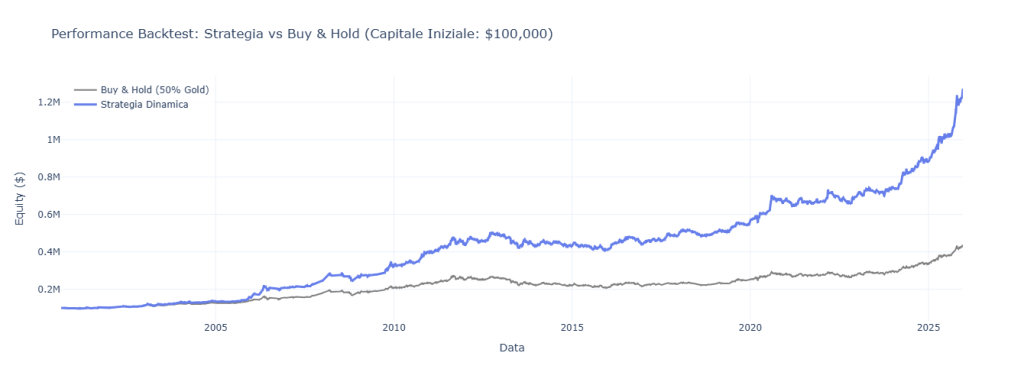

Equity Curve del Sistema Trading Gold V3.0: confronto tra la strategia dinamica (linea blu) e il benchmark Buy & Hold al 50% (linea grigia) su un capitale iniziale di $100.000. Dal 2000 al 2025, la strategia dinamica ha raggiunto circa $1.27M contro i $436K del buy and hold, evidenziando il valore aggiunto della gestione attiva dell’esposizione basata sulle confluenze multi-metallo.

Per contestualizzare il segnale attuale, è utile rivedere le metriche di backtest su 22.1 anni:

| Metrica | Buy & Hold (50%) | Strategia Dinamica | Delta |

|---|---|---|---|

| CAGR | 6.90% | 12.20% | +5.30% |

| Volatilità | 8.93% | 10.10% | +1.17% |

| Sharpe Ratio | 0.55 | 1.01 | +0.46 |

| Max Drawdown | -24.02% | -19.42% | +4.59% |

La strategia dinamica ha storicamente generato un rendimento annualizzato quasi doppio rispetto al buy & hold con esposizione fissa al 50%, con un miglioramento significativo del rapporto rischio-rendimento (Sharpe Ratio da 0.55 a 1.01) e una riduzione del drawdown massimo.

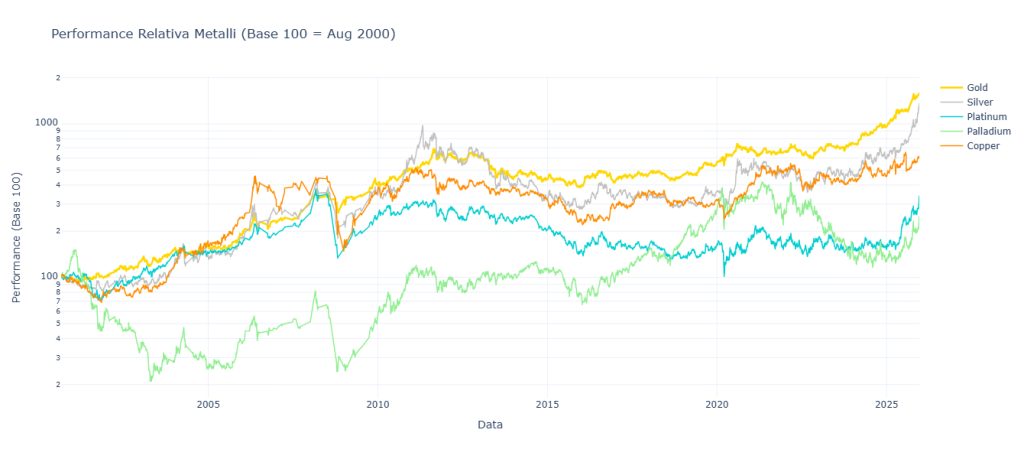

Performance relativa dei cinque metalli del paniere (base 100 = Agosto 2000). L’oro (linea gialla) guida il gruppo con una performance superiore a 10x, seguito da argento e rame. Il platino e il palladio mostrano maggiore volatilità e performance inferiori nel lungo periodo. Questo grafico contestualizza perché l’oro è l’asset target del sistema mentre gli altri metalli fungono da indicatori di confluenza.

Conclusione Operativa

In sintesi, il Sistema Trading Gold V3.0 è attualmente in configurazione “Opportunità Forte” con esposizione massima al 100%. Tutti e tre gli indicatori chiave (Market Breadth, RSI Medio, Correlazione) superano abbondantemente le rispettive soglie, generando il segnale più forte previsto dalla metodologia.

La matrice di correlazione conferma un movimento coordinato del settore metalli, condizione che storicamente ha preceduto fasi di forza per l’oro.

È importante ricordare che il sistema opera su orizzonti temporali di medio periodo e che la precision del segnale “BUY STRONG” è del 19.7% – questo significa che circa 1 segnale su 5 identifica effettivamente un rally del 20%+ nei successivi 60 giorni. La gestione del rischio rimane fondamentale.

Monitoreremo la situazione e aggiorneremo il segnale la prossima settimana.

⚠️ DISCLAIMER LEGALE: Questo studio è fornito esclusivamente a scopo educativo e informativo. Non costituisce consulenza finanziaria, fiscale o legale. Le performance passate non garantiscono risultati futuri. Il trading di Gold e commodities comporta rischi significativi. Consulta sempre un professionista finanziario qualificato. L’autore non è responsabile per perdite derivanti dall’uso di questo sistema.

© 2025 Kriterion Quant – Tutti i diritti riservati