Studio condotto da Kriterion Quant | 17.785 eventi analizzati su 17 asset | 2006-2025

Guarda il Video

Executive Summary

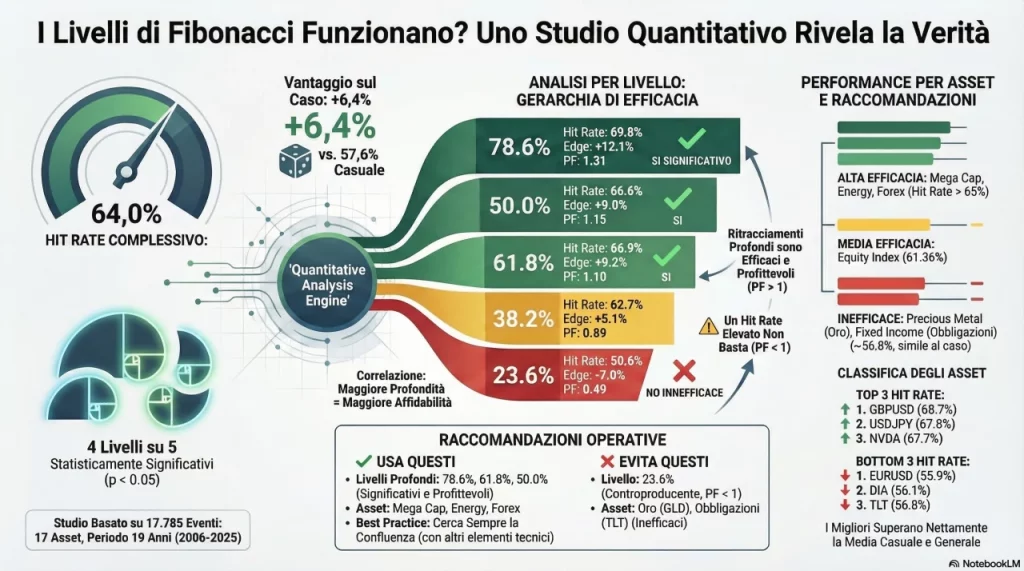

I livelli di Fibonacci sono tra gli strumenti più utilizzati nell’analisi tecnica, ma la loro efficacia è spesso oggetto di dibattito. Attraverso un’analisi quantitativa rigorosa su quasi 18.000 eventi di prezzo distribuiti su 17 strumenti finanziari e 19 anni di dati storici, questo studio fornisce una risposta basata sui dati. Il verdetto: i livelli di Fibonacci mostrano un vantaggio statisticamente significativo rispetto a livelli casuali, ma con importanti distinzioni tra livelli e asset class.

Risultati Chiave dello Studio:

- Hit Rate Complessivo: 64.0% vs 57.6% della baseline casuale (+6.4% di edge)

- 4 livelli su 5 mostrano significatività statistica (p-value < 0.05)

- Miglior livello: 78.6% con hit rate del 69.8% e profit factor 1.31

- Livello da evitare: 23.6% con hit rate del 50.6% (peggiore della baseline)

- Asset class migliore: Mega Cap (65.9% hit rate) | Peggiore: Fixed Income (56.8%)

1. Introduzione: Il Mito di Fibonacci nei Mercati

Leonardo Pisano, noto come Fibonacci, introdusse nel 1202 la celebre sequenza numerica (1, 1, 2, 3, 5, 8, 13, 21…) che porta il suo nome. Nei secoli successivi, trader e analisti tecnici hanno applicato i rapporti derivati da questa sequenza ai mercati finanziari, sostenendo che i prezzi tendono a ritracciare verso livelli specifici prima di continuare il trend principale.

I livelli di ritracciamento più comunemente utilizzati sono: 23.6%, 38.2%, 50%, 61.8% e 78.6%. Il livello del 50% non deriva direttamente dalla sequenza di Fibonacci, ma è incluso per la sua rilevanza psicologica come punto medio del movimento.

Ma questi livelli funzionano davvero, o sono semplicemente il risultato di una profezia auto-avverante? E soprattutto: possono essere sfruttati in modo sistematico in una strategia di trading quantitativo? Questo studio si propone di rispondere a queste domande con rigore metodologico.

2. Metodologia dello Studio

2.1 Dataset e Universo di Asset

Lo studio analizza dati giornalieri dal 1° gennaio 2006 al 1° dicembre 2025, coprendo quasi 19 anni di storia di mercato. L’universo comprende 17 strumenti finanziari distribuiti su 6 asset class diverse:

| Asset Class | Strumenti | N° Asset |

|---|---|---|

| Equity Index | SPY, QQQ, IWM, DIA, DAX | 5 |

| Mega Cap Stocks | AAPL, MSFT, NVDA, AMZN, GOOGL | 5 |

| Forex | EUR/USD, USD/JPY, GBP/USD | 3 |

| Energy | USO (Crude Oil), UNG (Natural Gas) | 2 |

| Precious Metal | GLD (Gold) | 1 |

| Fixed Income | TLT (Treasury 20+ Years) | 1 |

La diversificazione dell’universo permette di testare l’efficacia dei livelli di Fibonacci su strumenti con caratteristiche molto diverse: volatilità, liquidità, driver fondamentali e partecipazione istituzionale.

2.2 Algoritmo ZigZag per la Rilevazione degli Swing

La corretta identificazione degli swing high e swing low è fondamentale per calcolare i livelli di Fibonacci. Lo studio utilizza un algoritmo ZigZag con threshold del 5%: uno swing viene confermato solo quando il prezzo si muove di almeno il 5% nella direzione opposta rispetto al potenziale punto di svolta.

Questo approccio elimina il rumore di breve termine e identifica solo i movimenti significativi. Inoltre, è stato applicato un filtro di distanza minima di 10 barre tra swing consecutivi per evitare clustering di punti troppo ravvicinati.

2.3 Definizione di Touch e Reaction

Un “tocco” di un livello Fibonacci viene registrato quando il prezzo entra in una zona di tolleranza dello ±0.5% attorno al livello calcolato. Questa tolleranza tiene conto dello spread e della normale volatilità intraday.

Dopo ogni tocco, il sistema valuta la reazione del prezzo nelle 5 barre successive, classificando l’esito in quattro categorie:

- BOUNCE: rimbalzo da un livello di supporto (movimento rialzista ≥1%)

- REJECTION: rigetto da un livello di resistenza (movimento ribassista ≥1%)

- BREAKOUT: rottura del livello (movimento contrario ≥1%)

- NO REACTION: movimento insufficiente in entrambe le direzioni

L’Hit Rate è calcolato come (BOUNCE + REJECTION) / (BOUNCE + REJECTION + BREAKOUT), escludendo i casi di NO REACTION.

2.4 Validazione Monte Carlo

Validazione Monte Carlo dei livelli di Fibonacci: la curva a campana rappresenta la distribuzione degli hit rate ottenuti con 1.000 simulazioni su livelli casuali (media 57.63%, intervallo di confidenza 95% tra 55.8% e 59.6%). Le linee verticali colorate mostrano gli hit rate osservati per ciascun livello Fibonacci: il 23.6% (rosso, 50.6%) cade sotto la baseline, mentre 38.2%, 50%, 61.8% e 78.6% superano significativamente la distribuzione casuale, confermando la validità statistica dei ritracciamenti profondi.

Per determinare se i livelli di Fibonacci offrono un vantaggio reale rispetto a livelli casuali, lo studio impiega una simulazione Monte Carlo con 1.000 iterazioni. In ogni simulazione, vengono generati livelli casuali all’interno dello stesso range di prezzo dei Fibonacci originali, e viene calcolato l’hit rate corrispondente.

La baseline casuale risultante è del 57.63% con intervallo di confidenza 95% di [55.76% – 59.56%]. Qualsiasi livello Fibonacci con hit rate significativamente superiore a questa baseline dimostra un potere predittivo non casuale.

3. Risultati dell’Analisi

3.1 Performance per Livello di Fibonacci

Risultati completi per livello di Fibonacci su 17.785 eventi analizzati. La tabella superiore mostra: tocchi totali, hit rate complessivo, performance Long vs Short, Profit Factor ed edge rispetto alla baseline casuale. Il grafico a barre inferiore evidenzia la superiorità dei setup Long (verde) rispetto agli Short (rosso) su tutti i livelli eccetto il 23.6%. La linea tratteggiata gialla indica la random baseline al 57.6%: solo il livello 23.6% (hit rate 50.6%) performa peggio del caso.

L’analisi rivela una chiara gerarchia tra i diversi livelli di ritracciamento. Non tutti i livelli sono uguali, e alcuni si dimostrano significativamente più affidabili di altri.

| Livello | Tocchi | Hit Rate | Edge vs Random | Profit Factor | Significativo |

|---|---|---|---|---|---|

| 78.6% | 1.375 | 69.76% | +12.13% | 1.31 | ✓ |

| 50.0% | 1.851 | 66.87% | +9.23% | 1.10 | ✓ |

| 61.8% | 1.655 | 66.65% | +9.01% | 1.15 | ✓ |

| 38.2% | 2.066 | 62.70% | +5.06% | 0.89 | ✓ |

| 23.6% | 2.257 | 50.63% | -7.00% | 0.49 | ✗ |

Osservazione chiave: Esiste una chiara correlazione tra la profondità del ritracciamento e l’affidabilità del livello. I ritracciamenti più profondi (50%, 61.8%, 78.6%) mostrano hit rate significativamente superiori rispetto a quelli più superficiali. Il livello del 23.6% si rivela addirittura controproducente, con un hit rate del 50.6% che è

inferiore alla baseline casuale del 57.6%.

3.2 Analisi Long vs Short

Un aspetto interessante emerge dall’analisi direzionale. Il livello del 50% mostra una marcata asimmetria: l’hit rate per operazioni LONG raggiunge il 71.18%, mentre per operazioni SHORT scende al 62.97%. Questa differenza di oltre 8 punti percentuali è statisticamente significativa e suggerisce che il livello del 50% è particolarmente efficace come supporto durante i ritracciamenti in trend rialzisti.

Anche il livello del 78.6% mostra questa asimmetria, con hit rate LONG del 74.47% vs SHORT del 65.85%. Questa evidenza è coerente con il regime di mercato prevalentemente rialzista del periodo 2006-2024.

3.3 Performance per Asset Class

Analisi dell’efficacia dei livelli Fibonacci per asset class. La tabella superiore classifica le 6 categorie: Mega Cap (65.9%) ed Energy (65.3%) mostrano efficacia HIGH, Forex (65.0%) HIGH, Equity Index (61.4%) MEDIUM, mentre Precious Metal (56.8%) e Fixed Income (56.8%) risultano INEFFECTIVE. La heatmap inferiore visualizza l’hit rate per ogni combinazione livello-asset class: le zone verdi (hit rate >65%) si concentrano sui ritracciamenti profondi (50%-78.6%) per Mega Cap, Energy e Forex; le zone rosse (hit rate <50%) dominano il livello 23.6% su tutte le asset class.

Non tutti gli strumenti finanziari rispondono allo stesso modo ai livelli di Fibonacci. L’analisi per asset class rivela differenze sostanziali:

| Asset Class | Tocchi | Hit Rate | Miglior Livello | Efficacia |

|---|---|---|---|---|

| Mega Cap | 7.798 | 65.90% | 78.6% | HIGH |

| Energy | 3.539 | 65.27% | 78.6% | HIGH |

| Forex | 880 | 65.02% | 78.6% | HIGH |

| Equity Index | 4.286 | 61.36% | 78.6% | MEDIUM |

| Precious Metal | 765 | 56.82% | 61.8% | INEFFECTIVE |

| Fixed Income | 517 | 56.76% | 78.6% | INEFFECTIVE |

Interpretazione: Le Mega Cap (AAPL, MSFT, NVDA, AMZN, GOOGL) e le commodity energetiche mostrano la migliore risposta ai livelli di Fibonacci. Questo è probabilmente dovuto all’elevata partecipazione di trader tecnici su questi strumenti ad alta liquidità. Al contrario, l’oro (56.82%) e i bond (56.76%) mostrano hit rate praticamente equivalenti alla baseline casuale, suggerendo che questi asset sono guidati principalmente da fattori macroeconomici piuttosto che da pattern tecnici.

3.4 Top Combinazioni Asset-Livello

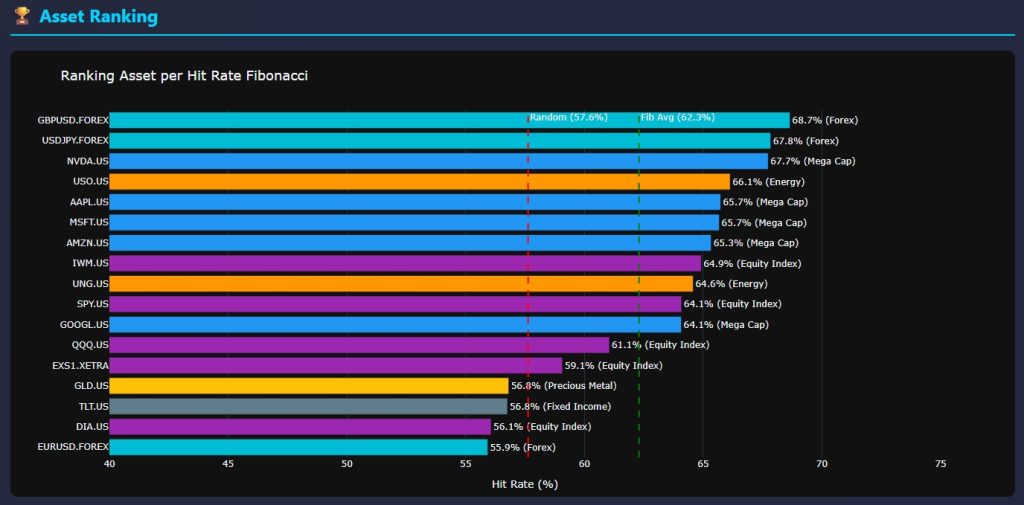

Classifica dei 17 asset analizzati ordinati per hit rate Fibonacci. GBP/USD domina con 68.7%, seguito da USD/JPY (67.8%) e NVDA (67.7%). Le linee verticali tratteggiate indicano la random baseline (57.6%, rosso) e la media Fibonacci (62.3%, verde). Gli asset sopra la linea verde mostrano efficacia superiore alla media; quelli sotto la linea rossa (GLD 56.8%, TLT 56.8%, DIA 56.1%, EUR/USD 55.9%) non beneficiano dell’analisi Fibonacci. I colori delle barre identificano l’asset class: cyan per Forex, arancione per Energy, blu per Mega Cap, viola per Equity Index, giallo per Precious Metal, grigio per Fixed Income.

Alcune combinazioni specifiche di asset e livello si distinguono per affidabilità eccezionale. Le seguenti sono le 10 migliori combinazioni identificate dallo studio:

| Asset | Livello | Hit Rate | Asset Class | Rank |

|---|---|---|---|---|

| GBP/USD | 78.6% | 80.00% | Forex | 1 |

| GBP/USD | 50.0% | 78.05% | Forex | 2 |

| TLT (Bonds) | 78.6% | 77.46% | Fixed Income | 3 |

| USD/JPY | 78.6% | 77.27% | Forex | 4 |

| MSFT | 78.6% | 76.80% | Mega Cap | 5 |

| IWM | 78.6% | 74.85% | Equity Index | 6 |

| UNG (Nat Gas) | 78.6% | 73.38% | Energy | 7 |

| NVDA | 50.0% | 73.29% | Mega Cap | 8 |

| NVDA | 61.8% | 72.68% | Mega Cap | 9 |

| GOOGL | 78.6% | 72.48% | Mega Cap | 10 |

È interessante notare che il livello 78.6% domina la classifica, comparendo in 8 delle prime 10 combinazioni. GBP/USD mostra performance eccezionali con hit rate dell’80% sul livello 78.6% – un risultato che supera di oltre 22 punti percentuali la baseline casuale.

4. Discussione e Interpretazione

4.1 Perché i Ritracciamenti Profondi Funzionano Meglio?

La superiorità dei livelli 50%, 61.8% e 78.6% rispetto al 23.6% può essere spiegata da diversi fattori:

- Confluenza di supporto: i ritracciamenti profondi spesso coincidono con altri livelli tecnici significativi (medie mobili, precedenti resistenze/supporti), creando zone di confluenza più forti.

- Valore percepito: un ritracciamento del 60-80% rappresenta uno “sconto” significativo rispetto al movimento precedente, attirando compratori value-oriented.

- Stop loss clustering: molti trader posizionano stop loss appena oltre questi livelli, creando potenziali zone di rimbalzo.

- Self-fulfilling prophecy: la popolarità di questi livelli tra i trader tecnici aumenta la probabilità che funzionino effettivamente.

4.2 L’Anomalia del Gold (GLD)

Il gold mostra un hit rate del 56.82%, praticamente equivalente alla baseline casuale. Questo risultato suggerisce che l’oro è guidato principalmente da fattori macroeconomici (tassi reali, dollaro, geopolitica) piuttosto che da pattern tecnici. I trader che utilizzano Fibonacci sull’oro non ottengono alcun vantaggio rispetto a livelli casuali.

4.3 Il Profit Factor come Filtro Finale

Analisi del Profit Factor per livello di Fibonacci: le barre mostrano il rapporto tra guadagni e perdite per ciascun livello. Solo 50% (PF=1.10), 61.8% (PF=1.15) e 78.6% (PF=1.31) superano la soglia di break-even (linea tratteggiata gialla a 1.0), risultando effettivamente tradabili. I livelli 23.6% (PF=0.49) e 38.2% (PF=0.89) generano perdite nel lungo termine nonostante hit rate positivi. La linea cyan indica l’average reaction percentage, crescente con la profondità del ritracciamento.

L’hit rate da solo non è sufficiente per valutare la tradabilità di un livello. Il Profit Factor (rapporto tra guadagni e perdite) fornisce una visione più completa. Solo tre livelli mostrano Profit Factor ≥ 1.0:

- 78.6%: PF = 1.31

- 61.8%: PF = 1.15

- 50.0%: PF = 1.10

Il livello 38.2%, pur essendo statisticamente significativo, ha un Profit Factor di 0.89, indicando che le perdite superano i guadagni nel lungo termine. Il 23.6% è decisamente da evitare con un PF di 0.49.

5. Implicazioni Operative per i Trader

5.1 Raccomandazioni Pratiche

Sulla base dei risultati dello studio, ecco le linee guida operative:

LIVELLI CONSIGLIATI

- Priorità: 78.6% > 61.8% > 50%

- Utilizzare in confluenza con altri indicatori tecnici

- Preferire setup LONG su asset equity-based

ASSET CLASS CONSIGLIATE

- Mega Cap stocks (AAPL, MSFT, NVDA, AMZN, GOOGL)

- Commodity energetiche (Crude Oil, Natural Gas)

- Major Forex pairs (specialmente GBP/USD e USD/JPY)

DA EVITARE

- Il livello 23.6% (performance peggiore della baseline)

- Fibonacci su Gold e Bond (nessun edge statistico)

- Utilizzo isolato senza conferma da altri indicatori

5.2 Framework per l’Utilizzo dei Livelli Fibonacci

Un approccio sistematico all’utilizzo dei livelli di Fibonacci dovrebbe seguire questo processo:

- Identificare un movimento significativo (almeno 5% di ampiezza usando l’algoritmo ZigZag)

- Tracciare i livelli di ritracciamento focalizzandosi su 50%, 61.8% e 78.6%

- Cercare confluenza con supporti/resistenze precedenti, medie mobili, trendline

- Attendere conferma con pattern di prezzo o segnali da altri indicatori

- Gestire il rischio con stop loss posizionato oltre il livello successivo

6. Conclusioni

Questo studio quantitativo su quasi 18.000 eventi di prezzo fornisce una risposta definitiva alla domanda iniziale: i livelli di Fibonacci funzionano, ma con importanti qualificazioni.

L’hit rate complessivo del 64% supera significativamente la baseline casuale del 57.6%, dimostrando che questi livelli possiedono un reale potere predittivo. Tuttavia, l’efficacia varia drasticamente in base al livello specifico e all’asset class considerata.

I trader che desiderano incorporare Fibonacci nella loro strategia dovrebbero concentrarsi sui livelli 50%, 61.8% e 78.6%, privilegiando asset ad alta liquidità come le Mega Cap stocks, le commodity energetiche e le principali coppie forex. Il livello 23.6% dovrebbe essere completamente ignorato, così come l’applicazione di Fibonacci su oro e obbligazioni.

Come per qualsiasi strumento di analisi tecnica, i livelli di Fibonacci non dovrebbero mai essere utilizzati in isolamento. La loro efficacia aumenta significativamente quando vengono combinati con altri indicatori tecnici e con una solida gestione del rischio.

7. Note Metodologiche

| Parametro | Valore |

|---|---|

| Periodo di analisi | 1° gennaio 2006 – 1° dicembre 2025 |

| Threshold ZigZag | 5% |

| Tolleranza tocco | ±0.5% |

| Finestra di reazione | 5 barre |

| Soglia di reazione | 1% |

| Simulazioni Monte Carlo | 1.000 |

| Livello di significatività | α = 0.05 |

| Minimo barre tra swing | 10 barre |

| Fonte dati | EODHD API |

| Eventi totali analizzati | 17.785 |

Disclaimer

Questo studio è fornito esclusivamente a scopo educativo e informativo. I risultati passati non garantiscono performance future. Il trading comporta rischi significativi e può comportare la perdita del capitale investito. Prima di prendere decisioni di investimento, consultare un professionista finanziario qualificato.

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

Studio condotto da Kriterion Quant | kriterionquant.com

Dicembre 2025