TL;DR: Il Sistema V4.0 di Kriterion Quant ha rilevato uno stato di Euforia Decorrelata sui mercati globali al 14 novembre 2025. Il Market Breadth è ai massimi (100.0%), ma la correlazione tra gli indici è scesa a 0.38, configurando un setup storicamente instabile. Raccomandazione operativa: riduzione dell’esposizione SPX al 40%.

Questo segnale non indica un imminente crollo, ma segnala l’assenza di confluenza tra i mercati: un rally diffuso ma disordinato, dove le probabilità storiche suggeriscono una gestione prudente del rischio.

🔴 Il Segnale della Settimana: Euforia Decorrelata

Il nostro sistema quantitativo ha scattato in modalità “Euforia Decorrelata”, una delle tre configurazioni di Risk Management previste dalla metodologia V4.0.

Cosa significa?

Il termine “euforia” non ha connotazioni emotive, ma descrive una condizione tecnica precisa:

- Market Breadth al 100%: Tutti i 13 indici globali monitorati sono sopra la loro media mobile a 125 giorni. I mercati sono tecnicamente forti su scala globale.

- Correlazione Rolling 30D a 0.38: Gli indici si muovono in direzioni diverse o con tempistiche sfalsate. Non c’è sincronizzazione.

Storicamente, questa combinazione (forza diffusa + decorrelazione) ha preceduto fasi di volatilità o correzioni. Non è un segnale di vendita aggressiva, ma un alert per gestire attivamente il rischio.

Perché il sistema riduce a 40%?

Il Sistema V4.0 non cerca di predire i “top” del mercato (approccio storicamente fallimentare), ma applica regole probabilistiche:

- In condizioni di Euforia Decorrelata, la probabilità di drawdown significativi aumenta.

- La riduzione dell’esposizione al 40% è una misura di protezione del capitale, non una scommessa direzionale.

- L’obiettivo è preservare i guadagni accumulati durante le fasi di trend e limitare l’impatto di eventuali correzioni.

📊 Analisi dei Grafici Chiave

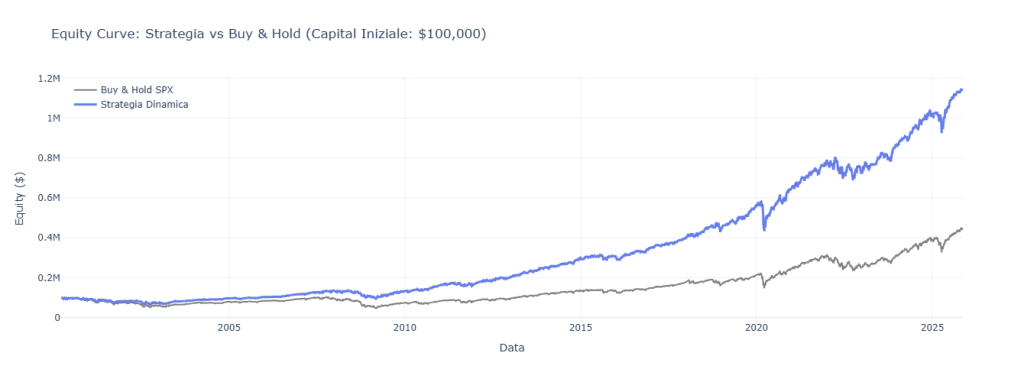

Equity Curve: Strategia Dinamica V4.0 vs Buy & Hold SPX (2003-2025). La linea blu mostra la performance della strategia quantitativa di timing ($1,137,122 finale), mentre la linea grigia rappresenta il Buy & Hold passivo ($440,902 finale). Capitale iniziale: $100,000. Il sistema ha più che raddoppiato il rendimento del mercato riducendo drasticamente volatilità e drawdown durante le crisi del 2008 e 2020.

Equity Curve: Strategia vs Buy & Hold

Questo grafico confronta la performance cumulata del Sistema V4.0 con una strategia passiva di Buy & Hold sull’S&P 500. Dal backtest su 22 anni (2003-2025):

- Capitale finale Strategia Dinamica: $1,137,122 (da $100k iniziali)

- Capitale finale Buy & Hold: $440,902

Il sistema ha più che raddoppiato il rendimento del mercato pur riducendo drasticamente la volatilità e i drawdown. La linea blu (Strategia) mostra una crescita più costante, senza i crolli verticali visibili nella linea grigia (Buy & Hold) durante le crisi del 2008 e 2020.

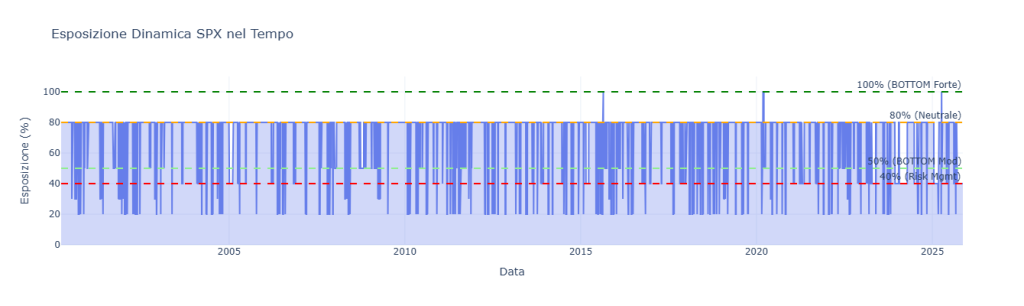

Esposizione Dinamica SPX nel Tempo (2003-2025). Il grafico mostra come il Sistema V4.0 ha modulato l’allocazione sull’S&P 500: 100% (verde) durante i BOTTOM forti (Marzo 2020, Ottobre 2008), 50% (arancione) per BOTTOM moderati, 80% (blu) in fase neutrale, e 40% (rosso) durante Risk Management attivo. Attualmente il sistema è posizionato al 40% (zona rossa) a causa del segnale di Euforia Decorrelata del 14 novembre 2025.

Esposizione Dinamica SPX nel Tempo

Questo grafico mostra come il sistema ha modulato l’allocazione sull’S&P 500 negli ultimi 22 anni:

- 100% (verde): Segnali di BOTTOM forte (es. Marzo 2020, Ottobre 2008)

- 50% (arancione): BOTTOM moderato

- 80% (blu): Fase neutrale

- 40% (rosso): Risk Management attivo (stato attuale)

La capacità del sistema di ridurre l’esposizione durante le fasi euforiche (2007, 2021, oggi) ha contribuito a limitare i drawdown nelle fasi correttive successive. Attualmente siamo in zona rossa (40%), coerente con il segnale di Euforia Decorrelata.

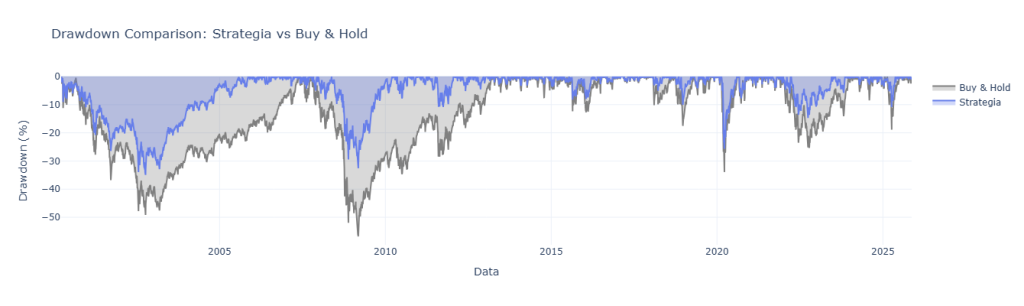

Drawdown Comparison: Strategia Dinamica vs Buy & Hold (2003-2025). La linea blu mostra i drawdown della strategia quantitativa (max -34.96%), mentre la linea grigia rappresenta le perdite del Buy & Hold passivo (max -56.78%). Durante la crisi finanziaria 2008-2009, il sistema ha limitato le perdite al 35% contro il 57% del mercato. Stesso pattern durante il COVID Crash (febbraio-marzo 2020): recupero molto più rapido grazie ai segnali di Risk Management del Sistema V4.0.

Drawdown Comparison: Strategia vs Buy & Hold

Questo è forse il grafico più importante per comprendere il valore del sistema. Confronta i drawdown (perdite dal massimo storico) della Strategia Dinamica vs Buy & Hold:

La riduzione del rischio è evidente: durante la crisi finanziaria del 2008-2009, mentre il Buy & Hold perdeva oltre il 50%, il sistema limitava le perdite al 35% grazie ai segnali di Risk Management. Stesso pattern durante il COVID Crash (febbraio-marzo 2020): recupero molto più rapido per la Strategia.

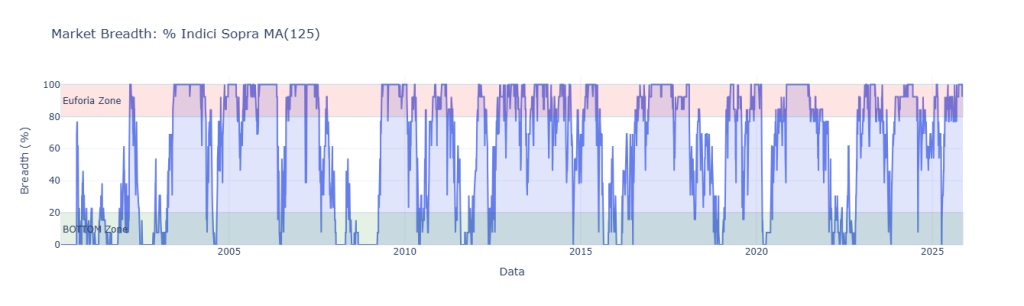

Market Breadth: % Indici Sopra MA(125) – 2003-2025. Indicatore core del Sistema V4.0 che misura la percentuale di indici globali (su 13 monitorati) sopra la loro media mobile a 125 giorni. Zona BOTTOM (0-30%, area verde): capitolazione diffusa, segnali di acquisto ad alta probabilità. Zona Euforia (80-100%, area rosa): mercati surriscaldati. Stato attuale: 100% – tutti gli indici sono sopra MA125, componente chiave del segnale di Euforia Decorrelata del 14 novembre 2025.

Market Breadth: % Indici Sopra MA(125)

Il Market Breadth è uno degli indicatori core del sistema. Misura la percentuale di indici globali (su un paniere di 13) che si trovano sopra la loro media mobile a 125 giorni.

- Zona BOTTOM (0-30%): Indica capitolazione diffusa. Segnali di acquisto ad alta probabilità.

- Zona Euforia (80-100%): Indica mercati surriscaldati.

Stato attuale: 100%. Tutti gli indici monitorati sono sopra la loro MA125. Questo è il componente “Breadth altissimo” del segnale di Euforia. Storicamente, permanenze prolungate in questa zona (senza correzioni) sono rare.

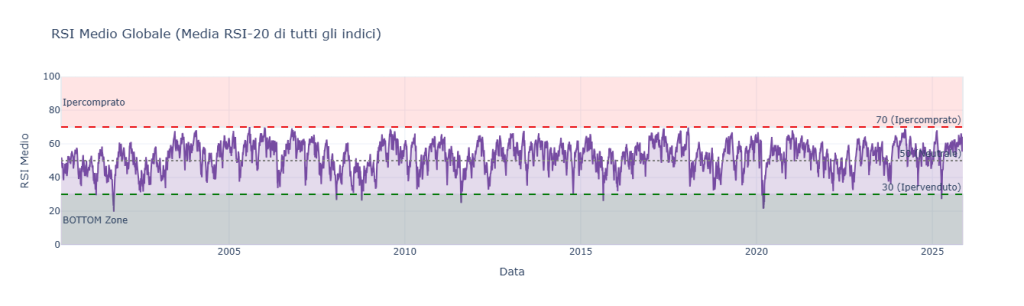

RSI Medio Globale: Media RSI-20 di tutti gli indici (2003-2025). Indicatore di momentum che misura la media degli RSI a 20 periodi dei 13 indici globali monitorati. Livello 70 (linea rossa): zona di ipercomprato. Livello 30 (linea verde): zona di ipervenduto/BOTTOM zone. Stato attuale: RSI in zona elevata ma non estrema, confermando mercati forti senza condizioni di oversold. L’RSI non è il trigger principale del segnale di Euforia Decorrelata, ma conferma l’assenza di setup di acquisto ad alta probabilità.

Questo grafico mostra la media degli RSI a 20 periodi dei 13 indici globali:

- Sopra 70: Zona di ipercomprato (alert)

- Sotto 30: Zona di ipervenduto (BOTTOM zone)

L’RSI medio è attualmente in zona elevata, ma non estrema. Questo indica che i mercati sono forti, ma non ancora in territorio di “panic buying”. L’RSI non è il trigger principale del segnale attuale, ma conferma l’assenza di condizioni di oversold che giustificherebbero un posizionamento aggressivo long.

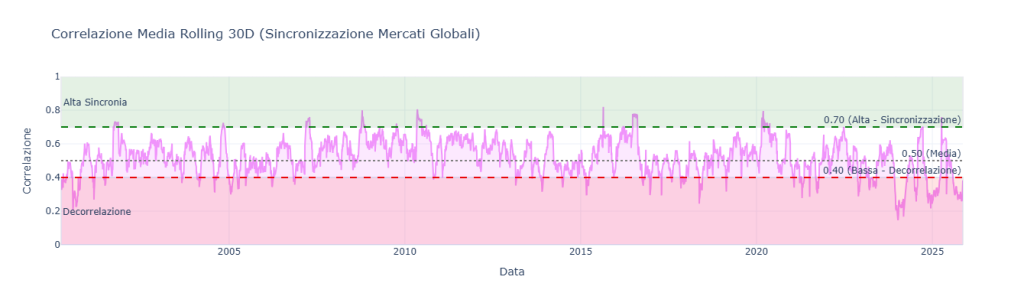

Correlazione Media Rolling 30D: Sincronizzazione Mercati Globali (2003-2025). Misura la correlazione media tra i rendimenti giornalieri dei 13 indici su finestra mobile di 30 giorni. Livello 0.70 (area verde): alta sincronizzazione, mercati che si muovono insieme in trend robusti. Livello 0.40 (area rosa): decorrelazione, mercati che si muovono in modo disordinato, setup storicamente instabile. Stato attuale: 0.38 – livello più basso delle ultime settimane. Combinato con Breadth al 100%, configura la classica “Euforia Decorrelata”: tutti i mercati sono forti, ma non per le stesse ragioni. Questa incoerenza interna ha storicamente preceduto fasi di maggiore volatilità.

Correlazione Media Rolling 30D (Sincronizzazione Mercati Globali)

Questo è il secondo elemento chiave del segnale attuale. Il grafico mostra la correlazione media tra i rendimenti giornalieri dei 13 indici su finestra mobile di 30 giorni.

- Sopra 0.70: Alta sincronizzazione (i mercati si muovono insieme, tipico di trend robusti)

- Sotto 0.40: Decorrelazione (i mercati si muovono in modo disordinato, setup instabile)

Stato attuale: 0.38. Questo è il livello più basso delle ultime settimane. Combinato con un Breadth al 100%, configura la classica “Euforia Decorrelata”: tutti i mercati sono forti, ma non per le stesse ragioni o con le stesse dinamiche. Storicamente, questa incoerenza interna precede fasi di maggiore volatilità.

📈 Performance del Sistema (Backtest 22 Anni)

Il Sistema V4.0 è stato sottoposto a backtest rigoroso su 5,476 giorni di dati (dal 2003 al 2025). Ecco le metriche chiave:

| Metrica | Buy & Hold SPX | Strategia Dinamica | Delta |

|---|---|---|---|

| CAGR (Annualizzato) | 7.07% | 11.84% | +4.77% |

| Volatilità Annualizzata | 20.76% | 14.72% | -6.04% |

| Sharpe Ratio | 0.24 | 0.67 | +0.42 |

| Max Drawdown | -56.78% | -34.96% | +21.81% |

| Capitale Finale (da $100k) | $440,902 | $1,137,122 | +$696,221 |

Cosa significano questi numeri?

- CAGR (Compound Annual Growth Rate): Rendimento medio annuo composto. Il sistema ha generato il 11.84% annuo contro il 7.07% del Buy & Hold. Un delta di +4.77% annuo, composto su 22 anni, spiega la differenza di capitale finale.

- Volatilità Annualizzata: Misura il “rischio” (deviazione standard dei rendimenti). Il sistema ha ridotto la volatilità del 6%, pur aumentando i rendimenti. Questo è il “santo graal” del risk management: più rendimento, meno rischio.

- Sharpe Ratio: Misura il rendimento “risk-adjusted” (rendimento per unità di rischio). Uno Sharpe di 0.67 è eccellente per una strategia quantitativa su un orizzonte multi-decennale. Il Buy & Hold ha uno Sharpe di 0.24 (mediocre).

- Max Drawdown: La peggior perdita subita dal massimo storico. Limitare il drawdown al 35% (vs 57% del mercato) ha un impatto psicologico e pratico enorme: più facile restare investiti, meno rischio di margin call o vendite panic.

🧠 Conclusione e Metodologia

L’analisi settimanale del 14 novembre 2025 evidenzia una condizione tecnica chiara: Euforia Decorrelata. I mercati globali sono forti, ma privi di coesione interna. In base alla metodologia V4.0, questa configurazione giustifica una riduzione prudente dell’esposizione SPX al 40%.

Come interpretare questo segnale?

- Non è una vendita allo scoperto: Il sistema non sta scommettendo su un crollo.

- È gestione attiva del rischio: Ridurre l’esposizione ora significa proteggere i profitti accumulati durante la fase di trend.

- Le probabilità sono dalla nostra parte: Storicamente, setup di questo tipo hanno preceduto fasi di volatilità. Il sistema non cerca di predire il futuro, ma di posizionarsi in modo da avere il vantaggio probabilistico.

Metodologia: Sistema V4.0 – Timing SPX con Confluenze Breadth Globale

Il sistema si basa su tre pilastri:

- Market Breadth Globale: Analisi della percentuale di indici sopra la loro media mobile a 125 giorni (13 indici monitorati).

- RSI Medio Globale: Media degli RSI a 20 periodi per identificare condizioni di ipercomprato/ipervenduto.

- Correlazione Rolling 30D: Misura della sincronizzazione tra i mercati globali.

La logica non cerca di predire i “top” (storicamente impossibile), ma identifica:

- Segnali di BOTTOM (confluenza di Breadth basso, RSI basso, correlazione alta → probabilità di rimbalzo)

- Segnali di RISK (Euforia, Deterioramento, Crash → probabilità di volatilità aumentata)

L’obiettivo è massimizzare il rendimento aggiustato per il rischio, non massimizzare il rendimento assoluto.

⚠️ DISCLAIMER LEGALE

Questo studio è fornito esclusivamente a scopo educativo. Non costituisce consulenza finanziaria. Le performance passate non garantiscono risultati futuri. Il trading comporta rischi significativi. Consulta sempre un professionista qualificato prima di investire.

Il Sistema V4.0 è uno strumento di analisi probabilistica, non una “sfera di cristallo”. I segnali devono essere integrati con la tua strategia personale, la tua tolleranza al rischio e le tue analisi indipendenti. Kriterion Quant declina ogni responsabilità per decisioni operative prese sulla base di queste informazioni.

📌 Limitazioni & Prossimi Passi

Fonte dei dati: Questa analisi è basata esclusivamente sui dati contenuti nel report HTML del Sistema V4.0, aggiornato al 14 novembre 2025.

Prossimi aggiornamenti: Il sistema viene ricalibrato settimanalmente. Il prossimo report sarà pubblicato entro il 21 novembre 2025.

Approfondimenti: Per dettagli sulla costruzione del sistema, la selezione degli indici, i parametri degli indicatori e le regole di confluenza, consulta la documentazione completa su KriterionQuant.com.

Sistema V4.0 – Timing SPX con Confluenze Breadth Globale

⭐ Kriterion Quant – Quantitative Finance Education & Research