Analisi Rotazione Settoriale RRG: 25 Ottobre 2025 (Analisi Rotazionale Settimanale)

TL;DR – Movimenti Chiave della Settimana: • 📈 Utilities (XLU) consolida la leadership passando da 102.3 a 100.3 di RS-Ratio, ma resta in Leading con momentum ancora forte (102.5) • 🔄 Real Estate (XLRE) inverte direzione da Lagging (90.7) a Improving (90.6), segnalando potenziale opportunità di accumulo • ⚠️ Communications (XLC) perde slancio spostandosi verso Weakening con momentum in calo da 97.6 a 99.1

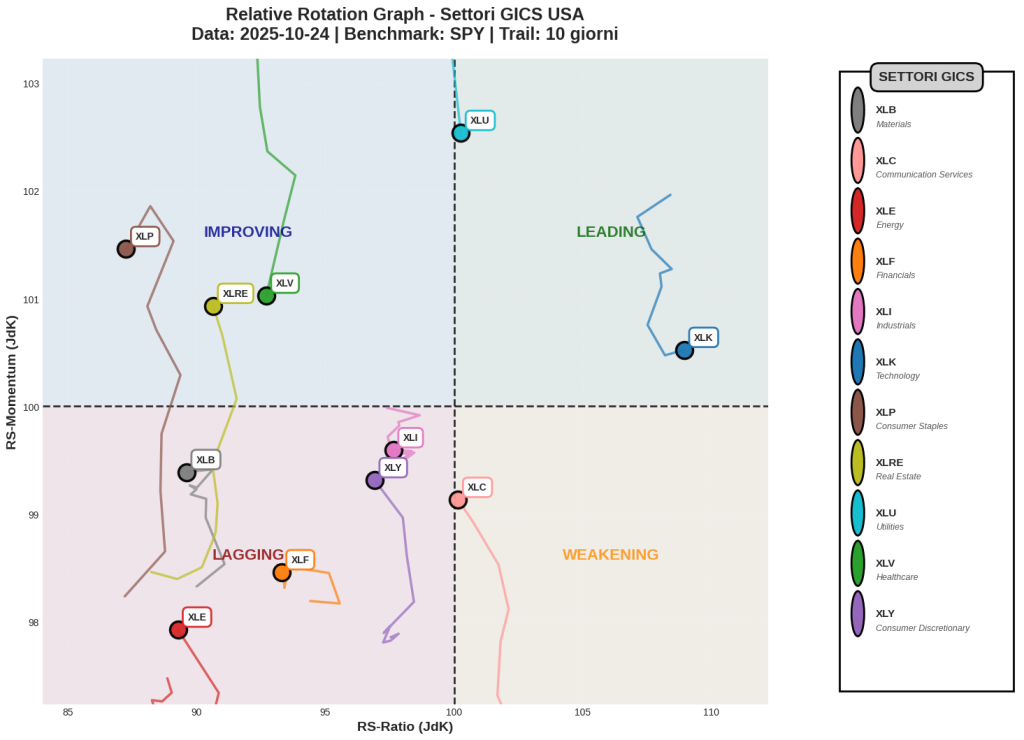

Questa settimana analizziamo le rotazioni settoriali (RRG) rispetto al nostro benchmark, l’S&P 500 (SPY), per identificare i settori che stanno sovraperformando e quelli che restano indietro.

Ricordiamo i quattro quadranti RRG:

- 🟢 LEADING: Forza relativa e Momentum entrambi positivi. (Settori forti che guidano il mercato).

- 🟡 WEAKENING: Forza relativa positiva, ma Momentum in calo. (Settori che iniziano a perdere forza).

- 🔴 LAGGING: Forza relativa e Momentum entrambi negativi. (Settori deboli che sottoperformano).

- 🔵 IMPROVING: Forza relativa negativa, ma Momentum in miglioramento. (Settori che iniziano a recuperare).

Situazione Attuale: 25 Ottobre 2025

Ecco la mappatura corrente degli 11 settori GICS:

“Il Relative Rotation Graph del 24 ottobre 2025 visualizza le dinamiche rotazionali degli 11 settori GICS rispetto al benchmark S&P 500 (SPY). Il grafico è diviso in quattro quadranti chiave: Leading (verde, in alto a destra), Weakening (arancione, in basso a destra), Lagging (rosso, in basso a sinistra) e Improving (blu, in alto a sinistra). Ogni settore è rappresentato da un punto colorato con trail di 10 giorni che indica la traiettoria recente. Technology (XLK) mantiene una posizione dominante nel quadrante Leading con RS-Ratio di circa 108, mentre Utilities (XLU) si posiziona al confine tra Leading e Weakening con RS-Ratio appena sopra 100. Particolarmente significativo è il raggruppamento di tre settori difensivi (XLP, XLV, XLRE) nel quadrante Improving con momentum positivo superiore a 100, suggerendo una rotazione in atto verso asset più conservativi. Communication Services (XLC) si trova isolato nel quadrante Weakening, mentre la maggioranza dei settori ciclici (XLE, XLB, XLF, XLI, XLY) rimane confinata nel quadrante Lagging con sia RS-Ratio che RS-Momentum inferiori a 100.”

🟢 Settori in LEADING (Sovraperformance)

- XLK – Technology (RS-Ratio: 108.9, RS-Momentum: 100.5)

- XLU – Utilities (RS-Ratio: 100.3, RS-Momentum: 102.5)

🔵 Settori in IMPROVING (In Miglioramento)

- XLP – Consumer Staples (RS-Ratio: 87.3, RS-Momentum: 101.5)

- XLRE – Real Estate (RS-Ratio: 90.6, RS-Momentum: 100.9)

- XLV – Healthcare (RS-Ratio: 92.7, RS-Momentum: 101.0)

🔴 Settori in LAGGING (Sottoperformance)

- XLB – Materials (RS-Ratio: 89.6, RS-Momentum: 99.4)

- XLE – Energy (RS-Ratio: 89.3, RS-Momentum: 97.9)

- XLF – Financials (RS-Ratio: 93.3, RS-Momentum: 98.5)

- XLI – Industrials (RS-Ratio: 97.6, RS-Momentum: 99.6)

- XLY – Consumer Discretionary (RS-Ratio: 96.9, RS-Momentum: 99.3)

🟡 Settori in WEAKENING (In Indebolimento)

- XLC – Communication Services (RS-Ratio: 100.2, RS-Momentum: 99.1)

Analisi Trend e Movimenti Chiave

Rotazioni Settoriali Significative:

Il movimento più rilevante di questa settimana è il passaggio di Real Estate (XLRE) da Lagging a Improving, con RS-Momentum che sale da 98.8 a 100.9, superando la soglia critica di 100. Questo indica un potenziale cambio di trend per il settore immobiliare, che potrebbe beneficiare di aspettative di stabilizzazione dei tassi.

Technology (XLK) mantiene saldamente la sua posizione in Leading, con un leggero rafforzamento del RS-Ratio da 108.0 a 108.9, confermando la solidità del trend tecnologico. Il momentum resta positivo anche se in leggera decelerazione (da 101.2 a 100.5).

Utilities (XLU) mostra un interessante consolidamento: pur rimanendo in Leading, il RS-Ratio scende da 102.3 a 100.3, avvicinandosi alla linea di equilibrio. Tuttavia, il momentum resta robusto a 102.5, suggerendo che il settore mantiene forza relativa.

Communication Services (XLC) conferma il deterioramento già visibile la scorsa settimana, con RS-Momentum che accelera al ribasso (da 97.6 a 99.1 ma restando sotto 100) mentre il RS-Ratio si indebolisce leggermente da 101.8 a 100.2.

Degno di nota è il miglioramento progressivo dei settori difensivi: Consumer Staples (XLP) e Healthcare (XLV) consolidano la loro posizione in Improving con momentum superiore a 100, segnalando una possibile rotazione verso asset più difensivi.

💡 Spunti Operativi per la Settimana

- Accumulo selettivo su Real Estate (XLRE): Il passaggio a Improving con momentum positivo rappresenta un’opportunità di ingresso anticipato. Monitorare conferme nei prossimi 5-7 giorni per validare la rotazione.

- Mantenere esposizione Technology (XLK) ma con trailing stop: La forza relativa resta dominante, ma dopo settimane di outperformance è prudente proteggere i profitti con stop loss dinamici al 8-10%.

- Ridurre gradualmente Communications (XLC): Il settore mostra chiari segnali di indebolimento. Considerare prese di profitto parziali o rotazione verso settori in Improving.

- Preparare shopping list sui Financials (XLF): Ancora in Lagging ma con momentum in lieve miglioramento (da 98.5 a 98.5). Potrebbero essere i prossimi a ruotare verso Improving nelle prossime settimane.

Scarica il Report Completo in PDF

Disclaimer Finanziario

Questo report è stato generato a scopo esclusivamente educativo e di ricerca quantitativa nell’ambito del progetto Kriterion Quant. Non costituisce consulenza finanziaria personalizzata, raccomandazione di investimento, o sollecitazione all’acquisto/vendita di strumenti finanziari. L’analisi RRG (Relative Rotation Graph) è uno strumento tecnico di analisi delle rotazioni settoriali che deve essere integrato con analisi fondamentale, valutazione del rischio appropriato, e considerazione del proprio profilo di rischio individuale, orizzonte temporale, e obiettivi di investimento. Le performance passate non garantiscono risultati futuri. I mercati finanziari sono soggetti a volatilità e rischio di perdita del capitale. Le strategie di rotazione settoriale possono comportare costi di transazione elevati e generare eventi tassabili. Kriterion Quant e i suoi contributori non si assumono alcuna responsabilità per decisioni di investimento prese sulla base di questo report. Si raccomanda di consultare un consulente finanziario qualificato prima di implementare qualsiasi strategia di investimento. I dati utilizzati in questa analisi provengono da fonti ritenute affidabili (EODHD, Interactive Brokers) ma non ne garantiamo l’accuratezza, completezza, o tempestività. Eventuali errori nei dati possono influenzare i risultati dell’analisi.

Disclaimer Marchi: RRG® e Relative Rotation Graph® sono marchi registrati di proprietà di Julius de Kempenaer e RRG Research. Le analisi qui presentate sono indipendenti e Kriterion Quant non è affiliato, approvato o sponsorizzato da RRG Research.