Guarda il Video:

📊 ANALISI MACROECONOMICA USA

Report Completo – Gennaio 2026

Dati aggiornati al 26 Gennaio 2026 | Fonte: Federal Reserve Economic Data (FRED)

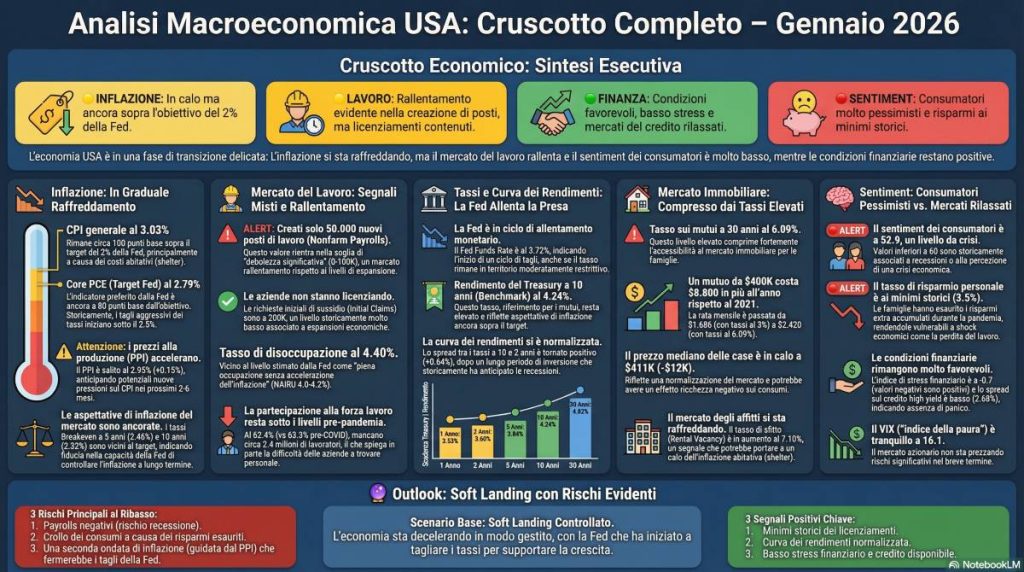

🎯 Executive Summary

L’economia statunitense si trova in una fase di transizione delicata. L’inflazione mostra segni di raffreddamento ma rimane sopra il target della Fed, mentre il mercato del lavoro presenta segnali contrastanti: da un lato i licenziamenti restano contenuti, dall’altro la creazione di nuovi posti rallenta significativamente.

🟡

INFLAZIONE

In calo ma sopra target

🟡

LAVORO

Rallentamento evidente

🟢

FINANZA

Condizioni favorevoli

🔴

SENTIMENT

Consumatori pessimisti

📈 1. INFLAZIONE

L’inflazione rappresenta una delle variabili più critiche per la politica monetaria della Federal Reserve. Gli indicatori attuali mostrano un quadro di graduale raffreddamento, sebbene il percorso verso il target del 2% richieda ancora tempo.

| Indicatore | Valore | Variazione | Status |

|---|---|---|---|

| CPI All Items | 3.03% | +0.03% | 🟡 |

| Core CPI | 2.86% | -0.05% | 🟡 |

| PCE | 2.77% | +0.09% | 🟡 |

| Core PCE TARGET FED | 2.79% | +0.06% | 🟡 |

| PPI Final Demand | 2.95% | +0.15% | 🟡 |

| 5Y Breakeven | 2.46% | +0.04% | 🟢 |

| 10Y Breakeven | 2.32% | +0.01% | 🟢 |

📌 Analisi Dettagliata

CPI Headline al 3.03%: L’inflazione generale rimane circa 100 basis points sopra il target Fed del 2%. La componente shelter (abitativa) continua a esercitare pressione al rialzo, rappresentando circa il 34% del paniere CPI. Con il valore attuale, il potere d’acquisto di $100 si riduce a $96.97 in un anno.

Core CPI al 2.86% (-0.05%): La tendenza è incoraggiante. L’esclusione delle componenti volatili (energia e alimentari) rivela un trend sottostante in graduale discesa. Questo suggerisce che le pressioni inflazionistiche “sticky” stanno lentamente cedendo.

Core PCE al 2.79%: L’indicatore preferito dalla Fed per le decisioni di politica monetaria si trova a circa 80 basis points dal target. Storicamente, la Fed inizia cicli di taglio aggressivi quando il Core PCE scende stabilmente sotto il 2.5%.

PPI in accelerazione (+0.15%): L’aumento dei prezzi alla produzione è un segnale di attenzione. Il PPI anticipa tipicamente il CPI di 2-6 mesi. Se questa tendenza persiste, potremmo vedere nuove pressioni inflazionistiche a valle.

Breakeven Inflation ancorati: Le aspettative di inflazione del mercato (5Y: 2.46%, 10Y: 2.32%) sono vicine al target, indicando che gli investitori credono nella capacità della Fed di riportare l’inflazione al 2% nel medio-lungo termine. Questo è un segnale positivo per la stabilità.

💡 Implicazioni per gli Investitori

Con l’inflazione ancora sopra target, i rendimenti reali restano compressi. Un bond al 4% con inflazione al 3% genera un rendimento reale di solo l’1%. Gli asset reali (TIPS, commodities, real estate) mantengono rilevanza tattica. La Fed probabilmente manterrà un approccio prudente sui tagli finché il Core PCE non convergerà stabilmente verso il 2.5%.

👷 2. MERCATO DEL LAVORO

Il mercato del lavoro è uno dei pilastri del doppio mandato Fed (massima occupazione e stabilità dei prezzi). Gli indicatori attuali mostrano un quadro misto con segnali di rallentamento che richiedono attenzione.

| Indicatore | Valore | Variazione | Valutazione |

|---|---|---|---|

| Unemployment Rate (U3) | 4.40% | -0.10% | ✅ Vicino NAIRU |

| U6 Unemployment | 8.40% | -0.30% | ✅ Rapporto 1.91x |

| Initial Claims | 200K | +1K | ✅ Minimi storici |

| Continuing Claims | 1,849K | -26K | ✅ In calo |

| Nonfarm Payrolls ALERT | +50K | -6K | ⚠️ Rallentamento |

| Labor Force Participation | 62.40% | -0.10% | 🟡 Sotto pre-COVID |

⚠️ FOCUS: Nonfarm Payrolls a +50K

Il dato più critico dell’intero report. La creazione di soli 50.000 posti di lavoro rappresenta un rallentamento marcato rispetto ai livelli di espansione (+200K-250K). Le soglie interpretative sono:

- >250K: Crescita robusta

- 150K-250K: Crescita sana (sufficiente per assorbire nuovi entranti)

- 100K-150K: Rallentamento

- 0K-100K: Debolezza significativa ← SIAMO QUI

- <0K: Contrazione/Recessione

Se i payrolls dovessero diventare negativi nei prossimi mesi, il rischio recessione aumenterebbe significativamente. Questo è l’indicatore da monitorare con massima attenzione.

📌 Analisi Dettagliata

Disoccupazione al 4.40%: Il tasso è vicino al NAIRU (stima Fed: 4.0-4.2%), il livello al di sotto del quale l’inflazione tende ad accelerare. Un leggero aumento della disoccupazione potrebbe effettivamente aiutare la Fed nel suo obiettivo di raffreddare l’inflazione senza causare una recessione.

Rapporto U6/U3 = 1.91x: Il rapporto tra disoccupazione allargata (U6) e ufficiale (U3) è sotto la media storica di 2x. Questo indica che la sottoccupazione nascosta non è eccessiva e il mercato del lavoro rimane relativamente sano dal punto di vista qualitativo.

Initial Claims a 200K: Le richieste iniziali di sussidio sono ai minimi storici. Questo è un segnale molto positivo: le aziende non stanno licenziando. Claims sotto 230K sono associate storicamente a espansioni economiche robuste.

Continuing Claims in calo (-26K): Non solo poche persone perdono il lavoro, ma chi lo perde lo ritrova relativamente in fretta. Questo indica un mercato del lavoro ancora dinamico nonostante il rallentamento dei payrolls.

Partecipazione al 62.4% (vs 63.3% pre-COVID): Circa 2.4 milioni di americani che prima lavoravano o cercavano lavoro ora non lo fanno. Questo fenomeno dei “missing workers” spiega parte delle difficoltà di alcune aziende nel trovare personale e perché il tasso di disoccupazione può restare basso anche con payrolls in rallentamento.

📉 3. TASSI DI INTERESSE E CURVA DEI RENDIMENTI

I tassi di interesse sono il meccanismo principale attraverso cui la politica monetaria influenza l’economia. La struttura a termine (yield curve) contiene informazioni cruciali sulle aspettative di mercato.

| Indicatore | Valore | Variazione | Note |

|---|---|---|---|

| Fed Funds Rate | 3.72% | -0.16% | Ciclo di easing |

| Treasury 1Y | 3.53% | – | – |

| Treasury 2Y | 3.60% | -0.01% | Aspettative Fed |

| Treasury 5Y | 3.84% | -0.01% | – |

| Treasury 10Y BENCHMARK | 4.24% | -0.02% | Riferimento mutui |

| Treasury 30Y | 4.82% | -0.02% | Long duration |

| Spread 10Y-2Y | +0.64% | -0.01% | ✅ Curva normale |

| Spread 10Y-3M | +0.54% | -0.01% | ✅ Curva normale |

📊 CURVA DEI RENDIMENTI TREASURY

1Y

3.53%

2Y

3.60%

5Y

3.84%

10Y

4.24%

30Y

4.82%

La curva è tornata ad una pendenza positiva (normale) dopo un lungo periodo di inversione

📌 Analisi Dettagliata

Fed Funds al 3.72% (-16 bps): La Fed è ufficialmente in ciclo di allentamento. Il tasso “neutrale” stimato è circa 2.5-3%, quindi siamo ancora in territorio moderatamente restrittivo. Questo lascia spazio per ulteriori tagli se l’economia dovesse indebolirsi.

Treasury 10Y al 4.24%: Il benchmark per mutui e prestiti corporate resta elevato. Il rendimento include: tasso reale atteso + inflazione attesa + term premium. L’attuale livello riflette aspettative di inflazione ancora sopra target e incertezza sulla traiettoria futura.

Curva normalizzata (spread 10Y-2Y: +64 bps): Dopo un periodo prolungato di inversione, la curva è tornata positiva. L’inversione della curva ha preceduto storicamente tutte le recessioni USA degli ultimi 50 anni con un anticipo di 6-18 mesi. La “normalizzazione” avviene tipicamente quando il mercato inizia a prezzare i tagli Fed.

Implicazione chiave: La ri-steepening della curva può precedere sia un soft landing riuscito che l’inizio effettivo di una recessione. Il timing dipende dalla velocità dei tagli Fed e dalla resilienza dell’economia reale.

🏠 4. MERCATO IMMOBILIARE

Il settore immobiliare rappresenta circa il 15-18% del PIL USA ed è un leading indicator del ciclo economico. I tassi ipotecari, guidati dal Treasury 10Y, rendono questo settore particolarmente sensibile alla politica monetaria.

| Indicatore | Valore | Variazione | Valutazione |

|---|---|---|---|

| Housing Starts | 1.25M | -0.06M | 🟡 Moderato |

| Building Permits | 1.41M | -0.00M | ✅ Stabile |

| Case-Shiller Index (YoY) | +1.4% | +0.1% | 🟡 Crescita modesta |

| Mortgage 30Y | 6.09% | +0.03% | ⚠️ Elevato |

| Median Sale Price | $411K | -$12K | 📉 In calo |

| Rental Vacancy Rate | 7.10% | +0.10% | 📊 In aumento |

💰 Impatto sull’Affordability

Con mutui al 6.09%, l’accessibilità al mercato immobiliare resta compressa:

Mutuo $400K al 6.09%

$2,420/mese

Stesso mutuo al 3% (2021)

$1,686/mese

Differenza annuale

+$8,800

📌 Analisi Dettagliata

Housing Starts a 1.25M: L’attività edilizia è in territorio “moderato” (range 1.2M-1.4M). Il calo di 60K unità riflette l’impatto persistente dei tassi elevati sui nuovi progetti. Livelli sotto 1.0M segnalerebbero una recessione nel settore.

Building Permits stabili a 1.41M: Il rapporto permits/starts (1.13x) è nella norma, indicando una pipeline di progetti futuri ragionevole. I permits anticipano tipicamente gli starts, quindi la stabilità è un segnale moderatamente positivo.

Case-Shiller +1.4% YoY: La crescita dei prezzi delle case si è normalizzata rispetto ai picchi post-COVID (+20% YoY nel 2021-2022). Una crescita modesta è salutare per la sostenibilità del mercato e per l’inflazione shelter.

Rental Vacancy al 7.10%: L’aumento del vacancy negli affitti indica un mercato in raffreddamento. Questo dovrebbe tradursi in un rallentamento della crescita degli affitti e, con ritardo, della componente shelter del CPI – notizia positiva per l’inflazione.

Prezzo mediano in calo (-$12K): Il calo del prezzo mediano a $411K riflette sia la normalizzazione del mercato che un possibile shift nel mix delle vendite verso proprietà meno costose. L’effetto ricchezza negativo potrebbe pesare sui consumi.

🧠 5. SENTIMENT E CONDIZIONI FINANZIARIE

Gli indicatori di sentiment catturano aspetti “soft” dell’economia che possono precedere i dati “hard”. Le condizioni finanziarie determinano la facilità con cui famiglie e imprese accedono al credito.

| Indicatore | Valore | Variazione | Valutazione |

|---|---|---|---|

| Michigan Consumer Sentiment ALERT | 52.9 | +1.9 | 🔴 Molto depresso |

| Personal Savings Rate ALERT | 3.50% | -0.20% | 🔴 Minimi storici |

| HY Credit Spread | 2.68% | +0.04% | 🟢 Risk-on |

| Financial Stress Index | -0.7 | 0.0 | 🟢 Favorevole |

| Bank Lending Standards | 6.50% | -3.00% | 📈 In allentamento |

| VIX | 16.1 | +0.5 | 🟢 Tranquillo |

⚠️ ALERT: Savings Rate ai Minimi Storici

Il tasso di risparmio al 3.50% è un rischio sottovalutato dal mercato:

- Media storica (1960-2020): ~7%

- Picco COVID (Aprile 2020): 33.8%

- Attuale: 3.5% – ai minimi degli ultimi 20 anni

Le famiglie americane hanno esaurito gli “excess savings” accumulati durante il COVID. Qualsiasi shock al reddito (perdita di lavoro, recessione) potrebbe tradursi rapidamente in un crollo dei consumi, che rappresentano il 70% del PIL USA.

📊 Consumer Sentiment a 52.9: Interpretazione

Il sentiment dei consumatori è significativamente depresso (sotto la soglia critica di 60). Le soglie di riferimento sono:

80-100: Positivo

60-80: Pessimismo

<60: Crisi ← SIAMO QUI

Nota importante: Il comportamento effettivo dei consumatori (spesa) non sempre segue il sentiment dichiarato. Tuttavia, livelli così bassi storicamente sono associati a recessioni o percezione di crisi economica.

✅ Condizioni Finanziarie: Segnali Positivi

HY Credit Spread al 2.68%: Il mercato del credito è molto rilassato. Spread sotto il 3% indicano risk-on estremo – gli investitori non percepiscono rischi significativi di default. Questo supporta le condizioni di finanziamento corporate, ma potrebbe indicare anche un certo grado di complacency.

Financial Stress Index a -0.7: Valori negativi indicano condizioni favorevoli rispetto alla media storica. L’indice aggrega 18 variabili finanziarie inclusi spread creditizi, volatilità e tassi. Le condizioni attuali non mostrano segnali di stress sistemico.

Bank Lending Standards in allentamento (-3%): Le banche stanno gradualmente rilassando gli standard di credito dopo un periodo di irrigidimento. Questo dovrebbe supportare la crescita del credito e degli investimenti nei prossimi trimestri.

VIX a 16.1: Il “fear index” è in territorio normale (12-20). Il mercato azionario non prezza rischi significativi nel breve termine. Per i trader di volatilità, livelli così bassi possono rappresentare opportunità per acquistare protezione a basso costo.

🔮 6. QUADRO DI SINTESI E OUTLOOK

Scenario Base: Soft Landing in Corso

L’economia USA sta attraversando una fase di decelerazione controllata. L’inflazione si sta raffreddando gradualmente verso il target Fed, il mercato del lavoro mostra resilienza nonostante il rallentamento dei payrolls, e le condizioni finanziarie restano accomodanti. La Fed ha iniziato il ciclo di taglio dei tassi, posizionandosi per supportare l’economia se necessario.

Rischi al Ribasso

1. Payrolls deboli

Se i NFP diventassero negativi, il rischio recessione aumenterebbe significativamente.

2. Savings rate ai minimi

Consumatori senza buffer. Shock al reddito → crollo consumi → recessione.

3. PPI in accelerazione

Potenziale second wave inflazionistica che costringerebbe la Fed a fermare i tagli.

Segnali Positivi

1. Initial claims ai minimi

Le aziende non stanno licenziando – mercato del lavoro ancora solido.

2. Curva normalizzata

Fine dell’inversione. Mercato prezza tagli Fed e possibile soft landing.

3. Stress finanziario basso

Nessun segnale di crisi sistemica. Credito disponibile e VIX contenuto.

📋 7. CHECKLIST MONITORAGGIO

🔴 PRIORITÀ ALTA (Settimanale)

- Initial Claims – early warning licenziamenti

- Continuing Claims – durata disoccupazione

- HY Credit Spreads – stress mercato credito

- VIX – volatilità e risk sentiment

🟡 PRIORITÀ MEDIA (Mensile)

- Nonfarm Payrolls – salute mercato lavoro

- CPI/Core CPI – trend inflazione

- Core PCE – target Fed

- Michigan Sentiment – fiducia consumatori

🟢 CONTESTO (Trimestrale)

- Bank Lending Standards – disponibilità credito

- Personal Savings Rate – buffer consumatori

- Housing Data – settore immobiliare

- Labor Participation – forza lavoro

Infografica Riepilogariva:

Report generato il 26 Gennaio 2026

Dati: Federal Reserve Economic Data (FRED) | Bureau of Labor Statistics | Bureau of Economic Analysis

KriterionQuant.com

Analisi Quantitativa • Trading Sistematico • Educazione Finanziaria

Disclaimer: Questo report ha finalità esclusivamente informative e formative. Non costituisce consulenza finanziaria, fiscale o legale. Le decisioni di investimento devono essere prese in autonomia valutando la propria situazione personale e propensione al rischio.

![(SPX GEX Deep Dive Analysis) — Expiry 20 Febbraio 2026 [Aggiornamento]](https://kriterionquant.com/wp-content/uploads/2026/01/Copertine-Youtube_optimized-11-1080x675.webp)